AVANT-PROPOSBrève chronologie du laisser-faire et du faire-semblant. – 23 décembre 2009 : vote de la loi promulguant l’obligation de déclaration annuelle des règlements des entreprises belges vers des paradis fiscaux Un espoir est né – 01 janvier 2010 : date d’application de la loi – du 01 janvier 2010 à fin 2016 : black-out quasi-général de l’Administration, des Gouvernants, des Médias et de la majorité des femmes et hommes politiques – à compter de fin 2016, publication annuelle par les médias traditionnels de données globales sur les montants des règlements effectués par les entreprises belges vers des paradis fiscaux, pas d’enquête et pas d’analyse : -24 février 2021 : la Cour des comptes, après avoir décidé à son initiative d’enquêter sur ce thème, informe le Ministre des Finances, le Président du Comité de Direction du SPF Finances, l’Administrateur Général de la fiscalité (AGFisc ) et l’Administrateur Général de l’ Administration générale de l’Inspection Spéciale des Impôts (Agisi) – 27 juin 2022: publication par la Cour des comptes d’un rapport d’audit intitulé «Paiements vers des Paradis Fiscaux » -21 septembre 2022 : présentation du rapport de la Cour des comptes à la Chambre des Représentants, Commission Finances & Budget -depuis le 01 janvier 2010, approbations parlementaires (fédéral et régional) de conventions de prévention de la double imposition avec clause de non-discrimination, y compris avec des paradis fiscaux, dont certains sur la liste faisant l’objet de l’obligation légale déclarative. Idem en matière de projets en cours. -depuis le 01 janvier 2010, pas d’information véritable divulguée par l’Administration et le Ministère de tutelle sur le contenu, à l’exception de très maigres miettes dont certaines reviennent en boomerang à la lecture du rapport de la Cour des comptes. -depuis le 01 janvier 2010, un silence étonnant de la société civile. Un seul questionnement, celui de 2 associations non relayé ni dans son questionnement, ni dans la constatation de l’absence de réponse malgré les interpellations faites Un espoir est brisé. 12 années qui en disent long sur l’absence de volonté des gouvernants de lutter contre l’évasion fiscale. L’objet de ce dossier est non seulement de traiter de la loi belge du 23 décembre 2009 et de son application depuis le 01 janvier 2010, mais aussi d’élargir la question des règlements des entreprises belges dans des paradis fiscaux aux autres pays, notamment ceux de l’Union européenne en prenant appui sur le rapport de la Cour des comptes de Belgique du 27 juin 2022 dont l’analyse précise est faite dans le cadre plus général de la lutte contre l’évasion fiscale. |

Des sommes vertigineuses, une impuissance contagieuse, une foule de questions restées sans réponses pourtant très sérieuses, douze années d’une lutte contre l’évasion fiscale fallacieuse

I-1 Une nouvelle forme de servitude volontaire.

Une nouvelle forme de servitude volontaire[1], mais cette fois de la part de l’Etat belge, à l’instar de nombreux autres, vis à vis des détenteurs du pouvoir économique ?

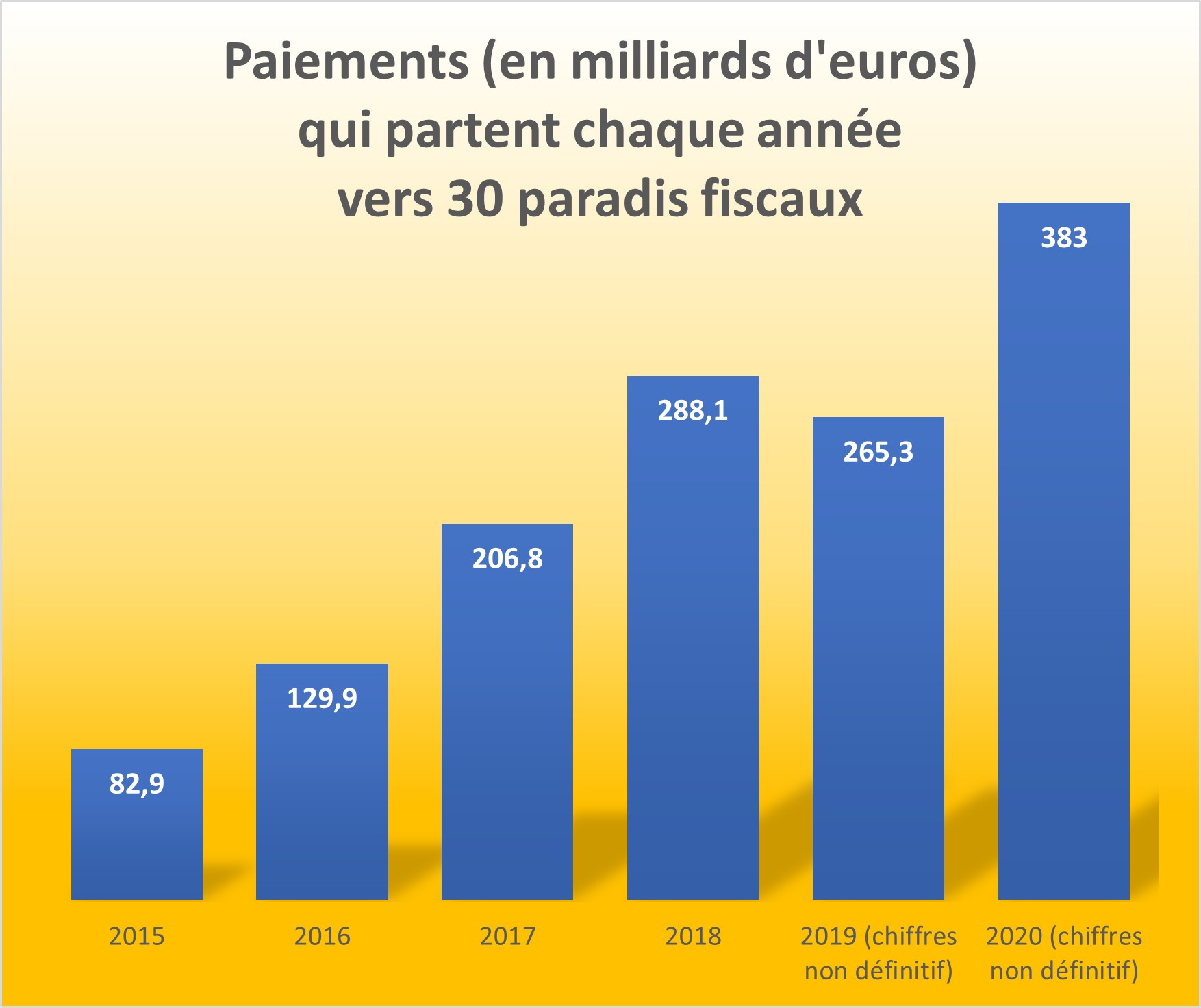

C’est presque devenu un rite, connu des seuls initiés, depuis 2016 : les médias « mainstream » belges communiquent annuellement les montants astronomiques des paiements effectués par environ 840 entreprises belges (sur un total d’environ 400.000 entreprises, soit 0,21% d’entre-elles) vers 30 paradis fiscaux. En effet, depuis le 01 janvier 2010, les sociétés belges doivent[2] déclarer annuellement les paiements qu’elles effectuent vers des paradis fiscaux (au nombre de 30, selon la liste retenue par la Belgique) lorsque ceux-ci atteignent au total plus de 100.000€ sur leur année fiscale. Pour faire simple, très simple même, cette obligation légale était censée répondre à la globalisation croissante du monde économique facilitant le déplacement de bénéfices vers des entités (sœurs) situées dans des régions fiscalement plus avantageuses. Et voici ce que cela donne (les chiffres pour 2019 et 2020 sont non définitif) :

| Année[3]

En milliards € |

Montant des paiements déclarés | Nombre entreprises déclarantes[4] | PIB Belgique[5] | Paiements déclarés en % PIB Belgique |

| 2015 | 82,9 milliards | 815 | 416,7 milliards | 19,89% |

| 2016 | 129,9 milliards | 803 | 430,1 milliards | 30,20% |

| 2017 | 206,8 milliards | 858 | 445,1 milliards | 46,46% |

| 2018 | 288,1 milliards | 871 | 460,1 milliards | 62,62% |

| 2019 | 265,3 milliards | 843 | 478,2 milliards | 55,48% |

| 2020 | 383 milliards | 765 | 456,7 milliards | 83,86% |

| Total | 1.356 milliards | 826 (moyenne) | 2.686,90 milliards | 3 années PIB moyen |

I-2 Des sommes vertigineuses.

I-3 Encore plus vertigineuses ? C’est très probable. Qui croire ? Le Ministre des Finances, les entreprises déclarantes ou la Cour des comptes ?

Il faut dire que les chiffres publiés par la presse mainstream ont connu quelques variations. Les médias, sur base des informations communiquées par le Ministre des finances avaient d’abord annoncé, au titre des paiements effectués en 2018, le chiffre de 172 milliards qui près d’un an après, a été révisé à la hausse et pas qu’un peu puisqu’il est passé à 288,1 milliards !

I-4 Se peut-il que les avisés Conseillers fiscaux des 838 entreprises belges déclarantes les induisent en erreur ?

Les 838 entreprises belges (en moyenne annuelle de 2015 à 2019) ont chacune à leur chevet (fiscal) les meilleurs conseillers fiscaux externes de la place (en plus de leurs ressources internes) qui déploient toutes leurs compétences pour remplir conformément c’est-à-dire légalement ces déclarations qui, elles, ne sont examinées en tout et pour tout que par 4 personnes à temps partiel (nous y reviendrons) !

En l’absence de précisions, si le lecteur du rapport de la Cour des comptes a un peu baigné dans l’informatique, il se dira, peut-être sans oser y croire, que ces déclarations sont frappées du concept GIGO[15] (Garbage In, Garbage out) selon lequel des données d’entrée défectueuses ou absurdes produisent des sorties absurdes ou « déchets ».

Et si, finalement, l’adage : « Quand c’est flou, c’est qu’il y a un loup » était à retenir face à cette incroyable incapacité (vraiment ?) à être clair, simplement ?

I-5 L’impuissance d’Etat volontaire a fait contagion. Le rapport de la Cour des comptes n’a été précédé d’aucune analyse ni investigation sérieuses.

I-5-1 Impuissance volontaire au sein de 7 gouvernements successifs.

Ce qui vient d’être dit sur l’absence d’informations communiquées sur le thème des paiements effectués par les entreprises belges vers des paradis fiscaux vaut aussi pour les indicateurs qui devraient être mis à la disposition des citoyens pour tout ce qui concerne les recettes fiscales de l’Etat. En dehors de chiffres très globaux, pas grand-chose et pourtant ce serait un moyen sûr de reconquérir les citoyens désabusés.

I-5-2 Impuissance des médias.

Le traitement médiatique est à l’unisson du silence de l’Etat sur ces centaines de milliards qui s’évaporent sans explication. En dehors des sempiternels communiqués de presse évoqués au début de cet article et de 2 interviews relativement sommaires, la teneur des analyses et commentaires qui les accompagnent est inversement proportionnelle à l’énormité des masses financières en jeu. On est impressionné par leur minceur, voire leur inanité, renouvelées chaque année.

Des centaines de milliers de lignes en revanche pour traiter du cas du plus célèbre avocat fiscaliste belge devenu transgenre, Me Afschrift ,Typhanie de son prénom après avoir été Thierry, elle qui il y a peu affichait sur son site « l’évasion fiscale est un droit fondamental ». Typhanie Afscrift a donc été célébrée pour ce qui est de sa sphère privée (on lui souhaite beaucoup de bonheur), et cette information intime a même battu à plate couture ce qui a pu être écrit sur son sulfureux client, le Prince Henri de Croÿ, qu’elle a conseillé pendant de longues années[18] (ce dernier vit tranquillement en Colombie où il y investit des sommes considérables, notamment dans le domaine hôtelier) et qui est au centre du nième « Leak », celui des « Dubaï Papers »[19] à partir de son « PC opérationnel » situé à Ras El Khaïmah, l’un des 7 émirats des Emirats arabes unis qui sont les premiers destinataires de ces fabuleux règlements annuels d’une infime minorité d’entreprises belges . Il n’est pas inutile de rappeler que ces 7 paradis fiscaux ont une autre particularité, celle d’appartenir, en tant que fédération, à l’Organisation des Pays Exportateurs de Pétrole (OPEP)[20] .

I-5-3 Les questions médiatiquement ignorées.

– pourquoi cette obligation déclarative ne concerne-t-elle que les entreprises et pas les particuliers ?

-pourquoi ce seuil de 100.000 euros de règlements par année à partir duquel l’obligation déclarative naît ? Les montants réglés et le nombre d’entreprises émettrices changerait-il considérablement si le seuil était abaissé ?

-alors que les Dubaï Papers ont défrayé la chronique dans de nombreux pays et notamment en Belgique, comment se fait-il que les règlements effectués vers les Emirats arabes unis (UAE), qui viennent largement en tête des pays destinataires de ces règlements, n’aient pas suscité plus de curiosité alors que les Dubaï Papers démontrent qu’ils jouent un rôle de premier ordre dans l’évasion fiscale des particuliers. Ne vient-on pas d’apprendre, grâce au « EU Tax Obervatory »[24] que 745 belges détiennent 1511 propriétés immobilières[25] à Dubaï, dont la valeur totale atteint 593 millions de dollars ? Comme quoi, élargir l’obligation de déclaration aux particuliers aurait une utilité…

– le nombre d’entreprises auteurs de ces mirobolants paiements en constante augmentation est en revanche remarquablement stable : 815 en 2016 contre 843 en 2020, soit une hausse de 3,4% (nombre moyen sur 5 ans de 2016 à 2020 : 838). Pourquoi une aussi remarquable stabilité ? Des mouvements annuels importants d’entrées et sorties de déclarants sont-ils à prendre en compte ? Peut-on intuitivement considérer que les 840 entreprises déclarantes sont vraisemblablement les mêmes d’une année à l’autre, pour leur plus grande part. Dans cette hypothèse, comment se fait-il que ces mêmes déclarants multiplient par 3,5 leurs paiements vers les paradis fiscaux ?

-que se passait-il avant 2015 ? Les données communiquées par les médias (et semble-t-il par le Ministre des Finances) semblent inexistantes pour les paiements effectués en 2010,2011,2012,2013 et 2014 ? Pourquoi ?

-cette obligation déclarative pour la Belgique existe-t-elle dans les autres pays de l’Union européenne (UE), de l’OCDE, soit de manière identique soit de manière approchante ?

– pourquoi ne dispose-t-on pas de la ventilation exhaustive des sommes réglées par nature de paiement (dividendes, prestations de services, remboursements d’emprunts, paiements droits intellectuels) etc. ?

-pourquoi ne dispose-t-on pas de tous les croisements permis aisément (entreprise/paradis fiscal, secteur d’activité/ paradis fiscal etc…)?

-à quels indicateurs économiques pertinents conviendrait-il de rapporter ces montants de règlements ? Importations de la Belgique en provenance de ces paradis fiscaux ? Autres indicateurs ?

-dans la mesure où les autres pays de l’UE ne sont pas soumis aux mêmes obligations déclaratives, à quels indicateurs économiques pourrait-on se raccrocher pour extrapoler ce que ces pays pourraient déclarer si ces obligations déclaratives leur étaient imposées ?

-comment établir le lien entre ces paiements effectués dans les paradis fiscaux et l’évasion fiscale ? Dans le cas spécifique de la Belgique, l’évasion fiscale annuelle est évaluée à 30 milliards d’euros à comparer à ces 288,1 milliards d’euros de paiements effectués en 2018 vers des paradis fiscaux.

-ces chiffres-là sont-ils pris en compte par l’OCDE, notamment dans le cadre de ses projets BEPS 2.0 sur la fiscalité des multinationales ?

-l’exemple belge a-t-il donné lieu à des discussions au sein du Conseil de l’Union européenne (Présidence tournante) et de sa formation Affaires Economiques et Financières, de la Commission européenne, du Conseil européen et de son Président ?

-Etc.

I-5-4 Impuissance du Parlement Fédéral.

I-5-5 Impuissance du Parlement européen.

Pas un mot non plus sur les Centres Régionaux ou mondiaux de Trésorerie (en globish : « RTC pour Regional Treasury Centres) qui jouent un rôle essentiel dans ces faramineux mouvements de trésorerie vers les paradis fiscaux, dont les 30 en question, mais pas que ! Et pourtant, à cette date (mai 2020), la littérature sur ces RTC était déjà fort abondante et généralement produite par les Big Four (Deloitte, PwC, Ey et KPMG, mais pas que…là encore).

Christian Savestre

|

Table des matières Introduction – Si vous n’êtes pas à la table, c’est que vous êtes au menu |

[1] Le Discours de la servitude volontaire est un ouvrage rédigé par Étienne de La Boétie. Publié en latin, par fragments en 1574, puis intégralement en français en 1576.. Ce texte pose la question de la légitimité de toute autorité sur une population et essaie d’analyser les raisons de la soumission de celle-ci (rapport « domination-servitude »).

[2] Loi-programme du 23 décembre 2009 entrée en application au 01 janvier 2010.

[3] Année au titre de laquelle les paiements ont été effectués. Déclarés l’année suivante, année dite d’imposition

[4] Il s’agit du nombre de déclarants uniques, donc d’entreprises différentes

[5] Il s’agit du PIB de l’année au titre de laquelle les paiements ont été effectués. Le produit intérieur brut mesure la richesse créée par tous les agents, privés et publics, sur un territoire national pendant une période donnée.

[6] Le nombre d’entreprises belges tel qu’il peut se conclure des données de la Cour des comptes semble se situer dans les bas de la fourchette que l’on peut déduire des éléments statistiques consultés

[7] Source Banque mondiale, données 2021

[8] La Cour des comptes présentera son rapport à la Chambre des Représentants le 21 septembre 2022, en Commission des Finances et du budget lors d’une séance publique. Cf l’agenda sur le site de la Chambre des Représentants.

[9] Cet article traite des revenus des capitaux et biens mobiliers et notamment des dividendes. Dans cette partie, aucune distinction n’est opérée entre revenus d’origine belge et d’origine étrangère (même si l’origine des revenus influence parfois la perception du Précompte Mobilier), car les revenus de valeurs mobilières étrangères, de créances sur l’étranger, de sommes d’argent déposées à l’étranger et tous autres revenus d’origine étrangère sont de même nature que ceux d’origine belge.

[10] Voir la note de bas de page numéro 56, page 44 du rapport de la Cour des comptes

[11] Ce formulaire déclaratif est couramment dénommé formulaire 275F

[12] Deloitte, PwC, EY anciennement dénommé Ernst & Young et KPMG

[13] Les centres mondiaux ou régionaux de trésorerie regroupent les fonctions de trésorerie des multinationales, en un seul lieu centralisé, géré par une équipe centralisée

[14] Une blockchain, ou chaîne de blocs1,2, est une technologie de stockage et de transmission d’informations sans autorité centrale. Techniquement, il s’agit d’une base de données distribuée dont les informations envoyées par les utilisateurs et les liens internes à la base sont vérifiés et groupés à intervalles de temps réguliers en blocs, formant ainsi une chaîne. L’ensemble est sécurisé par cryptographie. Par extension, une chaîne de blocs est une base de données distribuée qui gère une liste d’enregistrements protégés contre la falsification ou la modification par les nœuds de stockage; c’est donc un registre distribué et sécurisé de toutes les transactions effectuées depuis le démarrage du système réparti.

[15] Sigle acronyme anglo-saxon utilisé en analyse de données pour signifier que si des données erronées sont introduites dans un ordinateur afin d’être traitées, celui-ci produira des résultats d’analyse erronés.

[16] Leterme II, Di Rupo, Michel I, Michel II, Wilmès I, Wilmès II, De Croo

[17] OffshoreLeaks 2013, LuxLeaks 2014, SwissLeaks 2015, PanamaPapers 2016, ParadisePapers 2017, Dubaï Papers France 2018, DubaïPapers Belgique 2019, OpenLux 2021, PandoraPapers 2021. Non exhaustif. Tous après la crise financière de 2007/2008

[18] Le Prince Henri de Croÿ est au centre des Dubaï Papers, versant belge. Vieille connaissance de Tiphanie Afschrift qui l’a défendu dans la fameuse affaire des société de liquidités.

[19] Le Prince Henri de Croÿ coule des jours heureux d’investisseur en Colombie. Il ne semble pas inquiété.

[20] 13 Etats membres : Algérie, Angola, Arabie Saoudite, Congo, Émirats arabes unis, Gabon (depuis 2016), Guinée Équatoriale, Iran, Irak, Koweït, Libye, Nigéria, Venezuela.

[21] Ensemble, les Big Four constituent la 2ème entreprise du monde au plan des effectifs

[22] Pour leur seule activité « Tax » qui pour se déployer nécessite le recours à une autre de leurs activités, dénommée Assurance (au sens commissariat aux comptes/ Audit)

[23] Un des plus grands trafiquants de drogue de l’histoire, avec Pablo Escobar et quelques autres moins connus.

[24] Le EU Tax Observatory est un laboratoire de recherche indépendant hébergé par l’Ecole d’Economie de Paris. Il mène des recherches innovantes sur la fiscalité, contribue à un débat démocratique et inclusif sur la fiscalité et favorise le dialogue entre la communauté scientifique ,la société civile et les décideurs politiques au sein de l’Union européenne et dans le monde

[25] Voir le site de EU Tax Observatory

[26] Pas d’informations sur le nombre d’entreprises déclarantes pour les années de paiements avant 2015

[27] Association pour la Taxation des Transactions Financières et l’Action Citoyenne (Attac Bruxelles et Attac Liège)

[28] Réseau Justice Fiscale, il réunit une quarantaine d’ONG et syndicats

[29] En avril 2021, sur invitation du PTB et de Ecolo à propos d’un projet de loi sur les intermédiaires financiers et concernant « le renforcement des sanctions contre les intermédiaires fiscaux liés à des fraudes et à des planifications fiscales agressives reposant sur des violations des règles fiscales ou déontologiques »

[30] Les plaintes déontologiques déposées par des centaines d’associations et de citoyens, l’affaire Verbruggen, la puissance des Big Four , les multiple leaks ont été aussi abordés dans la présentation

[31] Voir la chronique de Marco Van Hees du 28 juin 2022, député PTB, « Le gouvernement combat les paradis fiscaux avec un pistolet à bouchon »

[32] De nombreuses questions ont été posées à l’équipe du député Larrouturou

[33] Ils étaient 560.000 en 2007 , 593.000 en 2008, 694.000 en 2012, 819.000 en 2015, 945.000 en 2017, 1.150.000 en 2020