CHAPITRE V

Des constats effarants, conclus du rapport de la Cour des comptes, qui tombent comme à Gravelotte

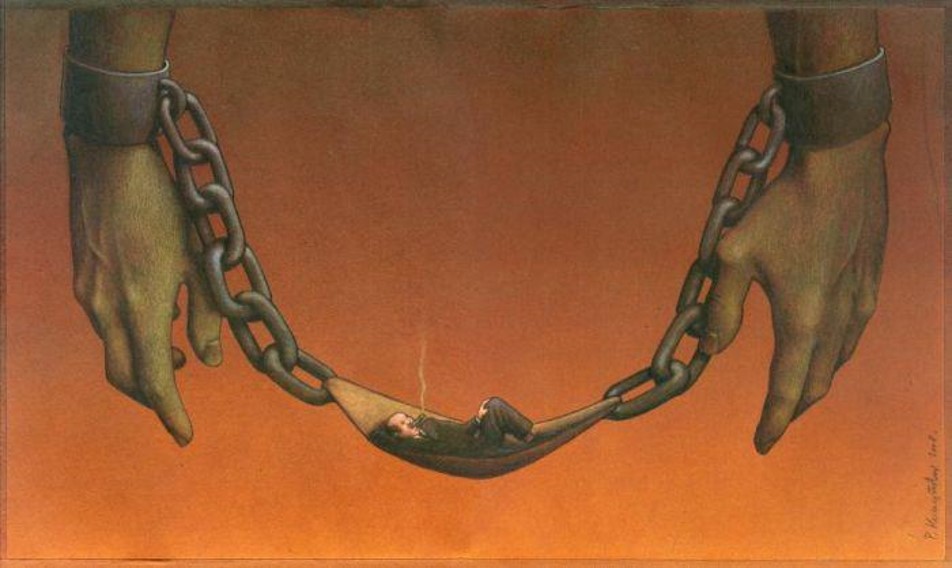

Le gouvernement. Il promet sans promettre et se dédit de ses mensonges pour faire semblant de sauver la vérité. Adolphe Brassard - Ecrivain Canadien

V-1 Le ver est dans le fruit.

De telles contraintes font ressembler la lutte contre l’évasion fiscale à une course handicap

Le ver est dans le fruit, pourrait-on dire du cadre législatif de la loi de 2009. Et les conventions préventives de la double imposition avec ou sans clause de non-discrimination signées avec des paradis fiscaux sont autant de vers supplémentaires, préexistants à la loi ou postérieurs à la loi. Face à de telles contraintes qui font ressembler la lutte contre l’évasion fiscale à une course handicap que les gouvernants s’imposent tout en prétendant qu’ils font feu des quatre fers pour la combattre, quels moyens / actions les gouvernants ont-ils décidé de mettre en œuvre pour être à la hauteur des discours qu’ils tiennent en matière de lutte contre l’évasion fiscale ? La Cour des comptes nous livre une salve de constats tous plus assassins les uns que les autres. Nous avons fait le choix de vous en faire part dans un ordre qui nous a paru pertinent, mais qui ne correspond pas à l’ordre dans lequel ils sont dévoilés par la Cour des comptes, qui le fait, elle, selon une approche thématique.

V-2 Les moyens humains dévolus à la Cellule Paradis Fiscaux (CPF) sont dérisoires par rapport à l’objectif poursuivi.

Des dizaines et dizaines de milliers de règlements élémentaires. 4 personnes affectées à temps partiel pour identifier les dossiers à risques

Il s’agit d’examiner annuellement les déclarations de 840 contribuables en moyenne comportant des dizaines et dizaines de milliers de règlements élémentaires.

Ils ne sont pourtant que 4 personnes affectées à temps partiel pour identifier les dossiers à risques. Curieusement, la Cour des comptes n’indique pas à quel effectif « équivalent temps plein » cela correspond : 1 personne, 2 personnes, 3 personnes ?

L’on apprend cependant que ce travail d’identification n’est pas le seul effectué puisque la Cellule Paradis Fiscaux soutient aussi les services opérationnels dans leurs contrôles des déclarations identifiées à risques, prépare les réponses aux questions parlementaires sur les paradis fiscaux et assure une formation concernant la déclaration par laquelle les paiements aux paradis fiscaux doivent être déclarés, sans oublier qu’elle remplit également un rôle de coordination entre les différents acteurs, tant au sein du SPF (Cellule Prix de transfert, TACM -Tax Audit & Compliance Management- ,Contrôleurs AGFisc -Administration Générale de la Fiscalité-, explorateurs de données de l’ISI -Inspection Spéciale des Impôts- Contrôleurs de l’ISI) qu’avec des organisations et administrations fiscales étrangères.

Il est précisé par la Cour des comptes que par ailleurs, trois collaborateurs travaillant à temps partiel traitent les signaux du Ministère public et de la CTIF[2] et effectuent des recherches dans les bases de données pour le compte de la Sûreté de l’État, du Service général du renseignement et de la sécurité et de l’Ocam[3], toutes tâches différentes de celles consistant à identifier les dossiers à risques.

La Cellule Paradis Fiscaux considère disposer d’un effectif suffisant

On est étonné d’apprendre que la Cellule Paradis Fiscaux considère disposer d’un effectif suffisant pour fonctionner de manière adéquate.

C’est du moins ce que rapporte la Cour des comptes sans préciser si ces propos proviennent de la chaîne hiérarchique et sans avoir procédé elle-même à une évaluation de la charge de travail. On est encore plus étonné lorsque l’on découvre le très faible nombre de dossiers contrôlés !

Alors qu’il s’agit d’une activité stratégique, au moins dans les intentions proclamées, la gestion des ressources humaines semble défaillante, le Rapport nous indiquant que les 4 personnes n’ont pas la possibilité d’être promues au sein de l’Administration fiscale ce qui n’est pas sans poser problème à tel point que garder ces collaborateurs devient une préoccupation de tous les instants !

La Cour des comptes prend pour argent comptant le fait que les membres de la Cellule Paradis Fiscaux se considèrent en effectifs suffisants, malgré les incohérences qu’elle met au jour et qui auraient pu la conduire à émettre son propre avis sur la question. La Cour pourra toujours invoquer le fait qu’elle n’avait pas inscrit cet aspect-là des choses dans le périmètre de son audit, ce qui est parfaitement surprenant au regard des questions auxquelles elle s’est assignée de répondre, notamment celle de la suffisance de l’organisation de l’Administration fiscale relative à la question des règlements des entreprises belges vers des paradis fiscaux. Comment parler de l’adéquation d’une organisation aux objectifs poursuivis sans chercher à mesurer les ressources à mettre en œuvre au plan humain et au plan des systèmes d’informations ?

V-3 Impossible de se faire une idée du flux total de paiements effectués par des sociétés belges vers des paradis fiscaux. Les contrôleurs ne recherchent pas souvent, voire jamais, les paiements non déclarés.

Les paiements non déclarés ne sont pas détectés

C’est ce qu’écrit la Cour des comptes au détour d’un paragraphe intitulé :

« Obligation de déclaration visant les bons élèves » dans lequel elle se demande si les déclarations ne sont pas le fait des entreprises qui n’ont rien à cacher, celles ayant quelque chose à cacher s’abstenant de procéder à déclaration, d’où le qualificatif de bons élèves accordé aux déclarants. Elle ajoute, comme pour justifier son propos, que jusqu’à présent, les paiements non déclarés ne sont pas détectés.

La Banque nationale de Belgique n’est pas davantage en mesure de fournir des données fiables

Elle précise que « la Cellule Paradis Fiscaux a déjà pris contact avec la Banque nationale de Belgique, mais celle-ci n’est pas davantage en mesure de fournir des données fiables puisque l’une des spécificités des paradis fiscaux est justement de ne pas être transparents. », d’où la conclusion qu’il est impossible de se faire une idée du flux total de paiements effectués par des sociétés belges vers des paradis fiscaux.

Les contrôleurs ne recherchent donc pas souvent, voire jamais les paiements non déclarés

Les contrôleurs ne recherchent donc pas souvent, voire jamais les paiements non déclarés selon la Cour des comptes, laquelle conclut que le risque de se faire repérer pour les non-déclarants

« doit donc considérablement augmenter » (il est nul, ce ne doit pas être difficile !) , ce qui pourrait également entraîner un meilleur respect de la législation nous dit la Cour.

Et la Cour de nous expliquer que pour pouvoir détecter les paiements non déclarés, il faut obtenir des ensembles de données à confronter aux déclarations 275F, ces comparaisons permettant alors d’identifier les anomalies. Mais n’est-ce pas l’évidence nécessaire si l’on prétend lutter contre l’évasion fiscale ?

Les paiements effectués vers des paradis fiscaux sont rarement contrôlés dans la comptabilité même du déclarant.

La Cour des comptes met donc les points sur les i et recommande que les contrôleurs accèdent à la comptabilité et aux extraits de banque du contribuable en précisant, ce qui ne manque pas d’être pour le moins étonnant,

que l’audit a montré que les paiements effectués vers des paradis fiscaux sont rarement contrôlés dans la comptabilité même du déclarant.

V-4 Croyez-vous que la Cellule Paradis Fiscaux est le fer de lance de la lutte contre l’évasion fiscale ? 69% des Contrôleurs ignorent son existence !

69% des Contrôleurs ne connaît pas l’existence de la Cellule Paradis Fiscaux

Si, vous avez bien lu. Ce n’est pas une faute de frappe : 69% des Contrôleurs investis de la mission d’enquêter sur ces règlements effectués vers des paradis fiscaux ne connaît pas l’existence de la Cellule Paradis Fiscaux, créée spécifiquement pour lutter contre l’évasion fiscale !

Un peu comme si un enquêteur ignorait l’existence du juge d’instruction qui le mandate.

Et la Cour des comptes de s’adresser un petit brevet de satisfaction en notant que la plupart des contrôleurs ont appris par elle l’existence de la Cellule Paradis Fiscaux !

Aucun Contrôleur n’a déclaré être au courant de la formation !

L’on découvre aussi que pour tenter de remédier au faible taux de productivité des dossiers contrôlés, la Cellule Paradis Fiscaux (CPF) a organisé

une (pas 2, non 1 seulement en 12 années…) formation interne pour sensibiliser et former les Contrôleurs. Mais quelques lignes plus loin, la Cour des comptes remarque

qu’aucun Contrôleur n’a déclaré être au courant de la formation ! A qui l’unique formation a-t-elle donc été donnée ?

V-5 Les différents acteurs devraient se coordonner mais le cloisonnement actuel sape le partage des connaissances.

La Cellule Paradis Fiscaux s’est constitué une expertise, mais c’est surtout la cellule des prix de transfert qui possède des connaissances uniques qui sont importantes pour les contrôles. Pour le moment, les deux cellules ne collaborent pas sur une base structurelle. Or, l’expérience de la cellule des prix de transfert pourrait être utile lors de la sélection des dossiers pour contrôle éventuel futur et la détermination de l’existence d’un lien entre des sociétés.

Les contrôleurs n’ont sollicité l’aide de la cellule des prix de transfert qu’à trois reprises

Il est étonnant que la Cellule Paradis Fiscaux ne soit pas associée à la concertation entre l’Agisi (Administration générale de l’inspection spéciale des impôts) et la Cellule des prix de transfert. En effet, en tant qu’acteur central, on pourrait attendre de la CPF qu’elle organise une telle concertation ou du moins qu’elle suive quel service contrôle quel dossier. Elle devrait à tout le moins vérifier pour chaque dossier sélectionné si les prix de transfert ont déjà été examinés.

L’enquête de la Cour des comptes a révélé que les contrôleurs n’ont sollicité l’aide de la cellule des prix de transfert qu’à trois reprises. Cette possibilité devrait être nettement plus mise en avant glisse suavement la Cour des comptes, en précisant que l’interaction entre des spécialistes de la sélection, des spécialistes du contrôle et des spécialistes des prix de transfert permettrait indubitablement d’augmenter la productivité et garantirait également l’uniformité des contrôles.

Elle conclut « le cloisonnement actuel sape ce partage de connaissances, pourtant crucial dans de tels dossiers techniques. »

Après avoir conclu que l’exposé des motifs de la loi mine fortement l’obligation de déclaration, voici que la Cour nous explique que l’absence de coordination sape les actions des acteurs de la lutte contre l’évasion fiscale ! Un double handicap meurtrier.

V-6 : Les recommandations des Commissions d’enquêtes parlementaires en matière de fraude et d’évasion fiscale sont excessivement lentes à être suivies d’effet (quand elles ne sont pas ignorées), comme si la collectivité avait tout loisir de voir se propager les ravages de l’évasion fiscale.

Toutes les informations concernant les paradis fiscaux doivent être centralisées

Plusieurs recommandations du rapport final de la

Commission d’enquête parlementaire des grands dossiers de fraude fiscale de 2009 mentionnaient déjà l’importance d’une organisation fiscale efficace dans la lutte contre les paradis fiscaux. La 100e recommandation était de

« dégager des fonds pour permettre la réalisation d’une enquête sur le recours aux paradis fiscaux dans un but d’évasion et de fraude fiscales au départ du territoire belge ». La recommandation 101 imposait de mettre sur pied une taskforce « paradis fiscaux » au sein du SPF Finances. Selon la recommandation 37 du rapport final de la commission spéciale concernant

les Panama Papers (octobre 2017), toutes les informations concernant les paradis fiscaux doivent être centralisées, autant que possible, auprès du CAF (Service de Coordination Antifraude), dont la tâche est d’identifier les entreprises et structures patrimoniales établies dans les paradis fiscaux, d’établir les liens entre elles et d’en identifier l’UBO (Ultimate Beneficial Owner), soit le bénéficiaire final.

Pourtant, ce n’est qu’en 2013 que la Cellule Paradis fiscaux (CPF) a été créée !

Elle fait partie intégrante du service CAF (Service de Coordination Antifraude) au sein du SPF Finances. La Cellule Paradis Fiscaux est un service central qui effectue des enquêtes préliminaires et offre un support aux services de contrôle pour les dossiers liés aux paradis fiscaux. Le service CAF (Service de Coordination Antifraude) est un service autonome qui dépend directement de l’administrateur général de l’Agisi (Administration générale de l’inspection spéciale des impôts). Ses tâches sont variées. Il constitue un point de contact unique pour différentes parties prenantes externes, comme la cellule de traitement des informations financières (CTIF), le ministère public, la Sûreté de l’État, l’Organe de coordination pour l’analyse de la menace (Ocam), l’Office européen de lutte antifraude (Olaf) et des groupes de travail étrangers tels que le groupe d’action de l’OCDE sur les délits à caractère fiscal et autres délits.

V-7 : Un processus de sélection des dossiers à contrôler qui ressemble à une grande passoire. On ne sait pas combien de règlements élémentaires ont été analysés par rapport au nombre total de règlements élémentaires.

La Cellule Paradis Fiscaux analyse 10% des déclarations effectuées

Après avoir passé en revue l’intégralité des paiements élémentaires déclarés, la Cour des comptes nous explique que la Cellule Paradis Fiscaux analyse

10% des déclarations effectuées, sans expliciter comment l’on passe de la liste des règlements « élémentaires » (10.000 à 15.000 selon la Cour des comptes, on a vu précédemment que cette fourchette pose problème) aux 10% des déclarations, soit pour l’année 2019 de paiements effectués, 84 entreprises.

Cela veut-il dire que toutes les lignes de paiements uniques de ces 84 entreprises ont été analysées ou seulement certaines d’entre-elles au moment du passage en revue ?

L’analyse de 10% des dossiers ne signifie pas que 10% des dossiers va être contrôlé.

L’analyse de 10% des dossiers ne signifie pas que 10% des dossiers va être contrôlé. En effet l’analyse effectuée se conclut pour chaque dossier ainsi : un contrôle doit être fait ou pas ? Si la conclusion est qu’un contrôle doit être fait, la Cellule Paradis Fiscaux établit un rapport d’enquête préliminaire à destination du service de contrôle qui effectuera le contrôle proprement dit.

Un rapport d’enquête est-il effectué par déclarant ou par paiement élémentaire / déclarant ?

La Cour des comptes ne fournit pas le nombre de rapports d’enquête préliminaire effectués. Un rapport d’enquête est-il effectué par déclarant ou par paiement élémentaire / déclarant ?

Il y a donc un double processus de sélection sur base du passage en revue de tous les règlements élémentaires : l’analyse de 10% des dossiers d’abord, puis à l’issue de l’analyse, la décision ou non de procéder à un contrôle.

10% des dossiers analysés donne combien en pourcentage de dossiers contrôlés ?

A quel taux de contrôle du nombre de dossiers parvient-on à l’issue : 7%, 5% , 2% ? La Cour des comptes ne le dit pas. En d’autres termes, 10% des dossiers analysés donne combien en pourcentage de dossiers contrôlés ? Et comme le contrôle ne se situe pas au niveau du déclarant mais au niveau du couple déclarant/paiement unique-élémentaire, l’indicateur pertinent de l’analyse puis du contrôle est celui qui exprime le pourcentage du nombre de lignes analysées par rapport au nombre de lignes total et le pourcentage du nombre de lignes contrôlées par rapport au nombre de lignes total.

V-8 : La passoire est carrément trouée, les règlements des Etablissements financiers ne sont ni passés en revue, ni analysés, ni contrôlés.

Le lecteur du rapport de la Cour des comptes ne découvre pas cet état de fait en lecture directe. Il faut, pour arriver à cette conclusion non exprimée mais pourtant majeure, passer par une sorte de jeu de piste.

Enregistrer chaque paiement séparément prend trop de temps

On lit d’abord (nous avons déjà abordé ce point)

« que les contribuables qui effectuent de nombreux paiements vers des paradis fiscaux, généralement des établissements financiers, estiment souvent qu’enregistrer chaque paiement séparément prend trop de temps. En effet, Biztax (l’application numérique de déclaration obligatoire depuis 2014)

permet uniquement de remplir le formulaire manuellement paiement par paiement. Ces contribuables indiquent alors « opérations diverses » et « destinataires divers » sur une seule ligne du formulaire 275F et renvoient ensuite dans leurs déclarations à un fichier PDF annexé mentionnant les paiements ».

Ces contribuables indiquent alors « opérations diverses » et « destinataires divers » sur une seule ligne

Comme quoi, il y a contribuable et contribuable ! On ne savait pas que l’on pouvait s’affranchir aussi facilement des prescriptions d’une obligation déclarative, en invoquant en outre des raisons de trop grande consommation de temps ! Imaginons un contribuable lambda ou une entreprise lambda qui remplace x lignes de déclaration par 1 seule ligne pour gagner du temps et on verra la suite !

Il n’est pas possible d’établir des statistiques ou de réaliser des analyses de risques

La Cour des comptes nous indique que ces fichiers PDF contiennent des données qui ne sont pas structurées comme elles le sont dans l’application Biztax et précise : «

l’administration fiscale ne peut pas les traiter de façon automatique et il n’est pas possible d’établir des statistiques ou de réaliser des analyses de risques ». On est d’abord très étonné d’apprendre que c’est impossible de procéder à la moindre analyse statistique ainsi qu’à la moindre analyse de risques, hors toute procédure automatisée, mais la Cour des comptes nous rassure en nous informant que face à une telle situation, la Cellule Paradis Fiscaux s’est concertée avec Febelfin la Fédération du secteur financier belge afin de trouver une solution.

Dès lors on apprend que la Cellule Paradis Fiscaux (CPF) et ces puissants contribuables conviennent de travailler le plus possible dans un format numérique qui est utilisé par les banques et peut être consulté par le SPF Finances. Il s’agit du « format xbrl » dont la Cour des comptes nous dit que le SPF Finances peut l’utiliser et l’analyser. On commence donc à se sentir rassuré ! Mais l’on déchante vite ! Pourquoi ? Parce que la Cour des comptes nous assène une véritable douche froide puisque, après nous avoir dit que les banques utilisaient ce format numérique, elle nous dit 2 lignes après que

« en pratique, peu d’établissements financiers en font toutefois usage parce qu’ils utilisent des progiciels comptables différents et qu’il est très difficile de trouver des informaticiens formés en la matière. » . Elle rajoute ensuite que les plus petites banques ne connaissent pas ce type de fichiers et rentrent dès lors encore leur déclaration au moyen du formulaire 275F.

Quant aux petites banques, doit-on conclure qu’elles sont les seules à remplir correctement la déclaration 275F ?

Donc, si l’on comprend bien, la Cellule Paradis Fiscaux et les Etablissements Financiers (banques et autres) se mettent d’accord sur un format numérique permettant « de se lire », mais le format en question n’est finalement que peu utilisé par les banques, qui pourtant le connaissent. Quant aux petites banques, doit-on conclure qu’elles sont les seules à remplir correctement la déclaration 275F ?

Les déclarations des établissements financiers passent sous les radars de la Cellule Paradis Fiscaux

Et la Cour des comptes de conclure donc ensuite que la déclaration au format xbrl ne constitue pas une réponse pratique aux problèmes et qu’une solution doit encore être développée pour les établissements financiers. Coup de massue final, les Etablissements financiers dont on nous dit qu’ils constituent la plus grande part des centaines de milliards de règlements vers les paradis fiscaux (sans en apporter la preuve) ne voient donc pas leurs règlements élémentaires « uniques » passés en revue, sélectionnés et a fortiori contrôlés !!!

Les Etablissements financiers ne voient donc pas leurs règlements élémentaires « uniques » passés en revue

La Cellule Paradis Fiscaux passe donc à côté de l’essentiel. Mais, décidément, on ne s’attendait pas à ce que la Cour des comptes possède à ce point l’art de souffler le chaud et le froid. Elle nous réserve en effet une nouvelle surprise en nous informant que face à cette situation

« une solution intermédiaire a dès lors été trouvée, consistant à autoriser les banques à faire leur déclaration sous la forme d’une feuille de calcul ». Ouf, la lutte contre l’évasion fiscale est entre de bonnes mains ! Lecteur, vous n’aurez même pas le temps de commencer à vous réjouir car la Cour de Comptes enchaîne immédiatement en écrivant :

« Cette solution ne peut toutefois pas être généralisée à d’autres secteurs, parce que le SPF Finances n’a pas la capacité d’analyser les différentes feuilles de calcul. Il va de soi que les accords conclus avec un organisme tel que Febelfin ne sont pas contraignants pour tous les contribuables et qu’ils ne constituent dès lors pas une solution structurelle au problème, pour lequel une solution informatique durable doit être trouvée ». La rédaction particulièrement alambiquée de la Cour des comptes résulte-t-elle d’une incapacité du rédacteur à exprimer clairement ce que l’audit a permis d’établir en la matière ou procède-t-elle d’une difficulté à dire simplement que les déclarations des établissements financiers passent sous les radars de la Cellule Paradis Fiscaux ?

Nous concluons pour notre part qu’ils passent sous les radars, d’autant plus que nous sommes arrivés à la conclusion que les 10.000 à 15.000 lignes de paiements élémentaires n’incluent pas les lignes de paiements de établissements financiers, sauf peut-être pour les plus petits.

Existe-t-il d’autres déclarants que ceux du secteur financier qui se contentent de remplir une ligne au lieu de plusieurs centaines ou milliers ?

Ce constat pose évidemment question. Depuis quand les banques ou certaines d’entre elles effectuent-t-elles leurs déclarations sous la forme de feuilles de calcul ? Avant qu’elles ne le fassent éventuellement, que se passait-il exactement? Sur quelle période se sont déroulés ces échanges avec la Febelfin ? Existe-t-il d’autres déclarants que ceux du secteur financier qui se contentent de remplir une ligne au lieu de plusieurs centaines ou milliers

?

L’on apprend, par une note de bas de page, que la nouvelle circulaire en vigueur précise expressément que les paiements regroupés sont assimilés à des paiements non déclarés (circulaire 2021/C/112 sur l’obligation de déclarer les paiements à certains États).Cette assimilation a-t-elle donné lieu à exécution pratique ?

V-9 De la passoire carrément trouée au passeport pour ne pas déclarer ses règlements dans les paradis fiscaux.

Le paiement à l’intermédiaire n’est toutefois pas souvent déclaré, de sorte qu’il n’est pas détecté par l’administration fiscale.

L’obligation de déclaration vise les paiements directs

et indirects vers les paradis fiscaux. Un paiement indirect est un paiement effectué via un intermédiaire qui ne se trouve pas dans un paradis fiscal.

Le paiement à l’intermédiaire n’est toutefois pas souvent déclaré, de sorte qu’il n’est pas détecté par l’administration fiscale. C’est ce qu’affirme la Cour des comptes qui conclut : « L’extension de l’obligation de déclaration aux intermédiaires n’est pas appliquée dans la pratique, parce que les contrôles ne sont pas possibles en pratique. »

Le contrôle n’étant pas standard, cela justifie qu’il n’y ait pas de contrôle ?

Pourtant, la Cour indique que l’administration fiscale peut détecter de tels paiements

« à l’occasion du contrôle d’une structure de paiement » , qui n’est pas un contrôle standard, sans apporter plus de précisions.

Doit-on en conclure que le contrôle n’étant pas standard, cela justifie qu’il n’y ait pas de contrôle ?

A cette occasion, la Cour des comptes nous informe que la Belgique est le seul pays prévoyant une telle obligation de déclaration. Selon elle, la coopération internationale ou l’échange international de renseignements n’apporterait pas davantage de solution pour parer à l’utilisation d’intermédiaires, vu que les administrations correspondantes dans d’autres pays ne disposent pas elles-mêmes des informations nécessaires.

En est-on si sûr ? Ce n’est pas parce que cette obligation déclarative ne pèserait que sur la Belgique que l’on doit automatiquement conclure qu’il est impossible de repérer les intermédiaires dans d’autres pays, notamment dans les paradis fiscaux dont il a été décidé qu’ils n’en étaient plus, bien qu’offrant des incitations fiscales dont la Cour des comptes, elle-même, note qu’ils sont choisis pour éviter l’obligation déclarative. N’est-ce pas la Cour des comptes elle-même qui évoque la possibilité d’étendre la loi de 2009 à ces pays à la fiscalité particulièrement attractive, bien que non qualifiés de paradis fiscaux ?

Par ailleurs, autant il est juste de dire qu’il n’existe pas de dispositif identique à celui de la loi belge de fin 2009, autant il est lacunaire de ne pas rappeler que des dispositifs similaires existent dans d’autres pays (France, notamment)

V-10 Les établissements financiers ne sont pas obligés de déclarer les paiements qu’ils effectuent vers des paradis fiscaux pour le compte de tiers.

La Cour des comptes, curieusement, questionne la charge administrative que cela représenterait pour les Etablissements financiers

La Cour des comptes nous dit que si les Etablissements financiers étaient obligés de déclarer les paiements qu’ils effectuent vers des paradis fiscaux pour le compte de tiers (leurs clients) et pas seulement les paiements pour leur propre compte,

cela permettrait de détecter non seulement les fausses déclarations mais aussi les non-déclarations. C’est l’évidence et l’on se demande bien pourquoi cela n’est pas fait ! La Cour n’évoque pas de problème à caractère légal pour mettre en œuvre une telle obligation mais curieusement questionne la charge administrative que cela représenterait pour les Etablissements financiers. Elle va même jusqu’à réfléchir à l’établissement d’un seuil supérieur à 100.000 euros afin d’atténuer la charge administrative ! On a vraiment peine à prendre au sérieux une telle préoccupation à l’ère des big data et de l’intelligence artificielle ! Et toute à sa préoccupation de ne pas donner trop de travail aux établissements financiers, la Cour des comptes recommande de procéder en concertation avec Febelfin

[4] à une étude de faisabilité de l’extension de l’obligation de déclaration 275F aux paiements effectués par les établissements financiers pour le compte de tiers. Elle mentionne que dans sa réaction au projet de rapport,

« l’administration indique que le service CAF (Service de Coordination Antifraude) a déjà mentionné ce point lors de contacts avec la cellule stratégique. »

Pourquoi il n’y a pas communication automatique des données recueillies par la Cellule de Traitement des Informations Financières (C.T.I.F.) à la Cellule Paradis Fiscaux ?

Aussi incroyable que cela puisse paraître, la réponse de l’administration ne semble donc pas être allée plus loin ! Mais rassurons-nous, la cellule stratégique (dont les fonctions et tâches ne sont pas précisées dans le rapport) est saisie, elle va réfléchir à la question de savoir si l’évidence est stratégique.

Pour mémoire, on a appris plus avant que la Cellule de Traitement des Informations Financières (C.T.I.F.) a en principe connaissance des règlements effectués par les banques pour le compte de leurs clients vers des paradis fiscaux puisque ces dernières ont l’obligation de les dénoncer. Le lecteur se demandera logiquement pourquoi concertation avec Febelfin il doit y avoir en matière d’obligation légale et pourquoi il n’y a pas communication automatique des données recueillies par la Cellule de Traitement des Informations Financières (C.T.I.F.) à la Cellule Paradis Fiscaux !

Certes la C.T.I.F. est un organisme indépendant, mais indépendant aussi de ceux qui sont censés traquer l’évasion fiscale ?

V-11 Les paradis fiscaux qui n’en sont plus officiellement sont ceux vers lesquels se réfugient les entreprises qui ne veulent pas se voir soumis à l’obligation de déclaration en ayant recours aux 30 répertoriés.

La Cour des comptes nous révèle que l’Agisi (Administration générale de l’inspection spéciale des impôts) et la Cellule des prix de transfert lui indiquent qu’en raison de l’arsenal de mesures existantes dans le cadre de la lutte contre les paradis fiscaux, les sociétés sont moins enclines à réaliser des transactions avec des entreprises établies dans des paradis fiscaux. Faut-il les croire ? Un arsenal vraiment ? Ce n’est pourtant pas l’impression qui se dégage ni du rapport de la Cour des comptes, ni des effets connus de la lutte contre l’évasion fiscale.

Les plus grands paradis fiscaux passent sous les radars

Le refuge des entreprises dans des pays pratiquant une imposition effective moins élevée, mais qui ne sont pas répertoriés comme des paradis fiscaux est tout simplement

la conséquence voulue des gouvernements nationaux, institutions internationales régionales ou mondiales qui édictent des normes faisant que l’Union européenne ne comporte plus de paradis fiscaux alors que la concurrence fiscale y est féroce, que la dernière liste connue des paradis fiscaux émise par l’OCDE est réduite à sa plus simple expression (la liste de l’Union européenne va probablement la rejoindre bientôt), que les plus grands paradis fiscaux passent sous les radars et que les paradis fiscaux Etats-Uniens sont inconnus au bataillon !

Le risque de réaliser des transactions vers des paradis fiscaux apparaît bien faible

Et l’on en arrive au paradoxe suivant auquel la Cour des comptes semble adhérer : la cellule des prix de transfert concentre sa sélection et son contrôle essentiellement sur ces pays à faible imposition, parce que ces contrôles sont beaucoup plus productifs.

L’expérience montre, indique la Cour des comptes, que les entreprises qui s’adonnent à la fraude fiscale vont plutôt rechercher d’autres pays que des paradis fiscaux parce qu’il est « trop risqué » de réaliser des transactions vers des paradis fiscaux répertoriés dans les listes. Pourtant, à la lumière du rapport de la Cour des comptes, le risque apparaît bien faible, encore plus faible lorsque l’on sait que la cellule Prix de transfert n’est quasiment jamais mise à contribution à l’issue de la sélection des entreprises déclarantes à contrôler !

La Cour des comptes émet cependant l’idée fort intéressante de traquer les paiements vers les pays à faible imposition, sans que cela apparaisse pour autant dans sa liste finale de recommandations. Cette idée aurait-elle donné lieu à projet de loi dans le passé ?

V-12 Des contrôles réellement effectués et achevés en très faible nombre.

Le contrôle avait été achevé dans 73 dossiers au total.

La Cour des comptes a envoyé une enquête à tous les bureaux traitant des dossiers 275F. Elle s’est basée à cet effet sur une liste obtenue auprès de la Cellule Paradis Fiscaux (CPF) reprenant tous les dossiers contrôlés en raison de la présence d’une déclaration 275F.

Le contrôle avait été achevé dans 73 dossiers au total.

La Cour des comptes s’abstient, dans son rapport, de communiquer les caractéristiques de la liste communiquée par la CPF de tous les dossiers contrôlés : leur nombre, leur appartenance à tel ou tel secteur économique, la période à laquelle ils se rattachent, le nombre de paiements concernés, notamment. Elle indique certes que le contrôle était achevé pour 73 dossiers, sans pour autant que l’on puisse les rapprocher du nombre total de dossiers contrôlés sur la période pour déduire le nombre de dossiers encore en contrôle et donc non encore achevés. Pas d’information non plus sur la durée moyenne, minimale, maximale d’un contrôle.

1,74% des déclarations auraient donné lieu à un contrôle arrivé à son terme

Doit-on comprendre que les 73 dossiers achevés concerne la période de l’audit ou une période plus longue ? Dans la première hypothèse, celle de déclarations faites au titre de règlements effectués depuis l’année 2015 jusqu’à l’année 2019, le nombre de dossiers contrôlés et terminés s’avère alors extrêmement faible :

sur la période de 5 ans, on compte en effet environ 4190 déclarations (838 x 5) ce qui conduirait à ce que seulement 1,74% des déclarations aient donné lieu à un contrôle arrivé à son terme.

On ne sait pas non plus rapprocher ces 73 dossiers du nombre total d’entreprises différentes ayant procédé à déclarations sur les 5 années en question. S’ il s’avère, comme cela semble le plus probable, que ce sont en général les mêmes entreprises qui déclarent chaque année, les 73 dossiers concernent-ils tous des entreprises différentes ?

V-13 On ne connaît pas le nombre d’entreprises contrôlées, mais l’on peut conclure qu’il est extrêmement faible.

La Cour des comptes est avare de données quantitatives précises.

La Cour des comptes ne l’établit pas, ni sur sa période d’audit, ni depuis l’entrée en vigueur de la loi.

Elle ne communique pas non plus le nombre d’entreprises différentes contrôlées. Pas plus qu’elle n’indique le nombre de règlements uniques contrôlés.

Du passage en revue de tous les règlements élémentaires à l’analyse des certaines déclarations de contribuables puis à leur contrôle, la Cour des comptes est avare de données quantitatives précises.

Quant à la vision intégrée des contrôles effectués par les différentes entités opérationnelles, elle est absente.

Pour illustrer ce constat, on partira des règlements effectués en 2018 pour un montant total de 288,1 milliards, sachant que la Cellule Paradis fiscaux (CPF), après avoir passé en revue toutes les lignes de toutes les déclarations, analyse 10% du nombre des déclarations, soit 87 sociétés contribuables (1 déclaration par société et par an).

Les données inconnues dans le cadre des 2 processus de sélection menés en parallèle, celui de la Cellule Paradis Fiscaux (CPF) , sélection 1 et celui mené par l’Administration Générale de l’Inspection Spéciale des Impôts (Agisi), sélection 2 sont nombreuses.

V-13-1 Première inconnue, sélection 1 : combien de rapports préliminaires effectués ?

Si l’analyse conclut qu’un contrôle est souhaitable ou non, la Cellule Paradis fiscaux (CPF) établit un rapport préliminaire qui est transmis au service de contrôle concerné. La Cour des comptes ne dit pas quelle est la part des 10% de déclarations analysées qui donne lieu à élaboration d’un rapport préliminaire, concluant à recommander ou non un contrôle. Dans l’exemple des paiements effectués en 2018, combien de sociétés sur les 87 analysées donnent-elles lieu à un rapport préliminaire recommandant ou non le contrôle ?

Si 20% des déclarations analysées donnent lieu à rapport préliminaire, ce sont 17 entreprises sur les 871 déclarantes qui sont concernées

Si 20% des déclarations analysées donnent lieu à rapport préliminaire, ce sont 17 entreprises sur les 871 déclarantes qui sont concernées, soit 1,95% du nombre de déclarants. Dans l’hypothèse de 50% des déclarations analysées donnant lieu à rapport préliminaire, ce sont 44 entreprises sur les 871 déclarantes, soit 5% du nombre de déclarants.

Était-ce impossible de recueillir le nombre de rapports préliminaires effectués ?

V-13-2 Deuxième inconnue, sélection 1 : combien de dossiers supprimés pour cause d’appartenance au plan opérationnel de l’Administration Générale de l’Inspection Spéciale des Impôts (Agisi).

De ce nombre inconnu de rapports préliminaires recommandant ou non un contrôle, on apprend que la Cellule Paradis fiscaux (CPF) supprime les dossiers qui sont déjà « dans le plan opérationnel » de l’Administration Générale de l’Inspection Spéciale des Impôts (Agisi). La Cour des comptes ne donne aucune idée du nombre de dossiers en question.

V-13-3 Troisième inconnue, sélection 1 : combien de dossiers transmis aux services de contrôle spécialisés donnent-ils lieu à contrôle effectif ?

Les dossiers des institutions financières sont transférés vers les services de contrôle spécialisés de l’Administration des Grandes Entreprises.

Et c’est alors que les dossiers des entreprises à contrôler ou non selon les rapports préliminaires, dont on ne connaît pas le nombre, mais dont on pourrait imaginer qu’il se situe entre 17 et 44 (cf ci-dessus), sont transmis par la Cellule Paradis fiscaux (CPF) au service appelé TCAM (Tax Audit & Compliance Management) de l’Administration Générale de la Fiscalité (AGFisc) qui les introduit dans un système de contrôle appelé STIRCO, sur lequel la Cour des comptes a par ailleurs établi un rapport en date du 15 janvier 2015 qu’il conviendrait également d’analyser et dont on sait qu’il s’est montré critique. Le service TCAM transmet ensuite les dossiers

dont le nombre est inconnu aux différents services de contrôle. Il est précisé que les dossiers des institutions financières, dont on ne connaît pas le nombre et qui se trouveraient eux-mêmes inclus dans le nombre inconnu de dossiers à contrôler ou non selon les conclusions des rapports préliminaires, ainsi que les dossiers présentant « un aspect complexe de prix de transfert », dont on ne connaît pas le nombre non plus, sont transférés vers les services de contrôle spécialisés de l’Administration des Grandes Entreprises.

Les contrôles à effectuer sont IMPERATIFS, les services de contrôle ne pouvant EN PRINCIPE pas rejeter la sélection des dossiers concernés.

Les contrôles à effectuer, dont on ne connaît pas le nombre sont IMPERATIFS et revêtent un degré de priorité élevée, les services de contrôle ne pouvant EN PRINCIPE pas rejeter la sélection des dossiers concernés.

V-13-4 Quatrième inconnue, sélection 2 : les 20 à 40 dossiers issus du second processus de sélection effectué par l’Administration Générale de l’Inspection Spéciale des Impôts constituent-ils un ensemble différent de celui issu de la sélection opérée par la Cellule Paradis Fiscaux (CPF) ?

Un autre organisme procède à une seconde sélection, c’est l’Administration Générale de l’Inspection Spéciale des Impôts (Agisi) qui se saisit d’un dossier si la déclaration de paiement vers des paradis fiscaux donne un signal supplémentaire à d’autres signaux qu’elle a déjà accumulés (par exemple indications de fraude à grande échelle, de mécanismes complexes comportant une composante internationale ou des réseaux criminels).

L’Agisi utilise des techniques d’exploration de données permettant de croiser les déclarations de paiement dans les paradis fiscaux avec d’autres données.

Pour ce faire, l’Agisi (Administration Générale de l’Inspection Spéciale des Impôts) utilise des techniques d’exploration de données permettant de croiser les déclarations de paiement dans les paradis fiscaux avec d’autres données. L’intégration des données étant faite au niveau de chacune des directions régionales de l’Agisi (Administration Générale de l’Inspection Spéciale des Impôts), des rapports d’enquête préliminaires sont établis et chacun des directeurs régionaux décide si le rapport d’enquête préliminaire donne lieu à contrôle ou pas.

La Cour des comptes nous apprend que sur les 10.000 à 15.000 lignes de paiements élémentaires, l’Administration Générale de l’Inspection Spéciale des Impôts (Agisi) retient in fine 20 à 40 dossiers (contribuables) à contrôler (sur les 871 si l’on prend l’exemple de l’année 2019 de déclaration). Sauf erreur d’interprétation, ces 20 à 40 dossiers sont retirés du nombre de dossiers, lui-même inconnu, considérés comme devant être contrôlés par la Cellule Paradis fiscaux (CPF), mais dont on a estimé qu’il pourrait se situer entre 17 et 44 !

C’est l’Agisi qui effectue l’essentiel des contrôles des déclarations considérées comme devant être contrôlées ?

Dans l’hypothèse où ce serait 44, les dossiers (20 à 40) contrôlés par l’Administration Générale de l’Inspection Spéciale des Impôts (Agisi) constitueraient donc la majorité. De là à conclure que finalement, c’est l’Agisi (Administration Générale de l’Inspection Spéciale des Impôts) qui effectue l’essentiel des contrôles des déclarations considérées comme devant être contrôlées ?

La fourchette de 17 à 44 deviendrait alors de 20 à 44.

La Cour des comptes ne nous rassure pas vraiment en écrivant que les dossiers non sélectionnés par l’AGISI peuvent être retenus par l’Administration Générale de la Fiscalité (AGFisc).

23% des 10% de dossiers analysés seraient contrôlés

Doit-on en conclure in fine que le chiffre de 20 (sur 871 dossiers soit 2,3%) est le chiffre minimum de dossiers contrôlés (les 20 de l’Agisi, Administration Générale de l’Inspection Spéciale des Impôts)

ce qui signifierait que 23% au minimum (20 sur 87) des 10% de dossiers analysés seraient contrôlés et que si l’on ne retient que les 40 (sur 871 dossiers soit 4,6%) de l’Agisi (Administration Générale de l’Inspection Spéciale des Impôts) et rien pour l’Agfisc,

les 40 au total représentent 46% (40 sur 87) de dossiers analysés qui sont contrôlés ?

L’on apprend aussi que tant la Cellule Paradis fiscaux (CPF) que l’Agisi (via ses explorateurs de données) communiquent à l’ISI Anvers tous les paiements effectués vers les paradis fiscaux par le secteur du commerce du diamant. En effet, l’on apprend que l’ISI Anvers dispose d’une section spécialisée dans le contrôle des diamantaires. Mais la Cour des comptes ne donne aucune information sur les ressources de cette section spécialisée, ni sur le nombre d’entreprises du secteur du commerce du diamant inclus dans le nombre total de déclarants, ni dans les 10% analysés. Pas d’informations non plus sur le nombre de règlements unique concernés.

V-14 La très faible productivité des contrôles effectués

On suppose que ces pourcentages concernent les dossiers contrôlés et achevés

Seulement 16 % des dossiers de l’AGFisc (Administration générale de la fiscalité) et 24 % des dossiers de l’Agisi (Administration générale de l’inspection spéciale des impôts) donnent des résultats, sans que la Cour des comptes définisse la notion de résultat. On suppose cependant que ces pourcentages concernent les dossiers contrôlés et achevés

La Cour des comptes ne donnant pas le nombre de contrôles effectués pour l’AGFisc (Administration générale de la fiscalité), que signifient ces 16% en valeur absolue ? Pour l’Agisi (Administration générale de l’inspection spéciale des impôts), on sait qu’elle en contrôle de 20 à 40 chaque année.

Ce que la Cour des comptes qualifie de dossiers productifs inclut des dossiers à litige !

La très faible productivité concernant l’ensemble des contrôles achevés, donc les 73 dossiers, doit-on conclure que si les 73 dossiers dont le contrôle est achevé se répartissent 50/50 entre dossiers AGFisc et dossiers Agisi, il y en a donc 14 à 15, soit 20%, qui se révèlent productifs. Productifs ? La Cour des comptes va un peu vite en besogne puisqu’elle nous dit que ce qu’elle qualifie de dossiers productifs inclut des dossiers à litige !

V-15 La très faible productivité des contrôles effectués n’est pas chiffrée.

Cela donne quoi en termes de charges qui n’auront donc pas été considérées comme déductibles ?

La Cour des comptes ne dévoile pas les chiffres qui traduisent la très faible productivité des contrôles effectués.

Cela donne quoi en termes de charges qui n’auront donc pas été considérées comme déductibles dans le chef des déclarants, en termes d’amendes et de pénalités recouvrées ou non ?

6 des 37 dossiers (16,2%) sélectionnés auprès de l’AGFisc et quatre des dix-sept dossiers (23,5%) de l’Agisi se sont avérés productifs, soit au total 10 dossiers sur 54, soit 18,5%.

La réalité chiffrée de la très faible productivité des contrôles effectués n’est-elle pas avouable ?

La Cour des comptes a en effet été contrainte de n’examiner que 54 dossiers sur les 73 qui lui avaient été déclarés comme contrôlés et terminés puisque

pour les 19 autres dossiers, elle n’a pas reçu de réponse dans le cadre du questionnaire qu’elle avait envoyé à tous les contrôleurs impliqués dans ces dossiers.

Aussi surprenant que cela puisse paraître, 26% des dossiers contrôlés et terminés demeurent énigmatiques.

La réalité chiffrée de la très faible productivité des contrôles effectués n’est-elle pas avouable ?

V-16 La Cour des comptes audite les 73 dossiers (seulement) dont le contrôle est achevé. Pas de réponse à ses questions pour 26% d’entre eux !

On pensait naïvement que le Cour des comptes était en mesure d’exiger une réponse à ses questions d’audit. Eh bien, non ! Elle a interrogé par un questionnaire tous les contrôleurs impliqués dans ces 73 dossiers mais n’a reçu que 54 réponses. Que penser de ces 19 dossiers qui restent mystérieux ?

V-16-1 Quand il s’agit de démontrer le caractère réel et sincère d’une transaction

Dans 1 dossier seulement le paiement dans le paradis fiscal concerné a été rejeté parce qu’il n’avait pas de caractère réel et sincère

La Cour des comptes nous apprend que c’est la nature de preuve sur laquelle les contrôles s’appesantissent principalement (contrairement au caractère artificiel de la construction juridique dans laquelle s’inscrit la transaction ou aux prix de transfert).

Dans 1 dossier seulement (sur 73 dossiers terminés, dont 54 ont pu être audités), le paiement dans le paradis fiscal concerné a été rejeté parce qu’il n’avait pas de caractère réel et sincère.

Il est constaté par la Cour que la preuve de la fourniture de biens ne pose en général que très peu de problèmes, mais qu’en revanche c’est une autre paire de manches lorsqu’il s’agit de prestations de services. Ainsi la Cour écrit : « dans les marchés de consultance, en particulier, il s’est parfois avéré difficile de déterminer les prestations réelles du contractant. »

Que conclure ? Que le contrôle ne donne lieu à aucune sanction si les contrôleurs se trouvent être dans la situation décrite précédemment ? C’est pourtant au contribuable d’apporter la preuve de la réalité de la prestation ? Les prestations de (faux) services ne constituent-ils pas précisément un vecteur privilégié de l’évasion fiscale ?

V-16-2 Quand il s’agit de démontrer le caractère artificiel de la construction juridique de l’entité située dans un paradis fiscal et destinataire du règlement

« Il n’est pas évident de trouver d’autres solutions en dehors des paradis fiscaux »

La Cour des comptes commence par préciser que les sociétés belges ne peuvent pas toujours choisir de traiter avec des cocontractants qui ne sont pas établis dans des paradis fiscaux :

« ainsi, les grands armateurs de transport de pétrole, de gaz et de produits chimiques sont établis dans des paradis fiscaux, comme de nombreux acteurs du commerce diamantaire, de sorte qu’il n’est pas évident de trouver d’autres solutions en dehors des paradis fiscaux. De même, les fournisseurs de biens ou services rares n’ont pas toujours accès à un marché concurrentiel en dehors des paradis fiscaux. »

L’évasion fiscale est à ce point instituée qu’il peut être difficile d’y échapper

Cette remarque est plus qu’intéressante. Le lecteur doit donc retenir que l’évasion fiscale est à ce point instituée qu’il peut être difficile d’y échapper, même avec la meilleure volonté !

Pour autant, à l’issue de 12 années de déclarations de règlements dans les paradis fiscaux, il n’est pas acceptable de constater que l’on ne dispose pas précisément des sommes concernées par cette obligation de passer par des fournisseurs de biens ou de services situés dans des paradis fiscaux ainsi que d’une nomenclature des produits et services concernés. Et l’on est curieux de savoir ce que la Cour des comptes entend par « services rares ».

Au passage, la Cour des comptes nous glisse que les sociétés belges émettrices de ces paiements ont quelque mal à expliquer à leurs fournisseurs, plusieurs années après le règlement effectué, qu’il faut répondre à leurs questions : une sorte de « prescription factuelle » résultant de la faiblesse des moyens mis en œuvre par l’Administration, comparable à la prescription judiciaire faisant que les plus grands scandales financiers ne sont pas traités au fond, pour cause de multiplication de débats de procédure, précisément destinés à la provoquer.

Certains contrôleurs ne vérifient pas le caractère artificiel, alors que d’autres « acceptent toutes les preuves »

Mais ce n’est pas tout. On apprend que certains contrôleurs ne vérifient pas le caractère artificiel, que d’autres « acceptent toutes les preuves », aussi minimales soient-elles et qu’enfin d’autres sont particulièrement stricts.

Il n’y a donc pas de règle établie et chacun agit comme bon lui semble, enfin presque puisque le fait « d’accepter toutes les preuves » est en soi inadmissible. La Cour des comptes prône l’uniformisation de façon centralisée des preuves à demander et des pièces justificatives acceptées ou non et de communiquer de manière centralisée à ce sujet afin que chaque contribuable soit soumis à un contrôle identique.

Elle nous indique cependant que 2 dossiers ont fait l’objet d’une demande de renseignement à l’administration fiscale du paradis fiscal concerné qui a abouti à confirmer le caractère non artificiel de l’entité juridique bénéficiaire du règlement.

Enfin, la Cour des comptes nous assène le coup de grâce et écrit :

« Pratiquement aucun dossier présentant une construction artificielle n’a donné lieu à un rejet de paiements »

« Si la société n’est pas en mesure de réfuter le caractère artificiel de la construction, cela ne signifie pas automatiquement que l’administration fiscale peut refuser la déductibilité du paiement. Le contribuable renvoie souvent dans ce cas à l’exposé des motifs, qui impose à l’administration fiscale de démontrer que le fournisseur étranger avait l’intention d’éluder l’impôt sur les revenus dû en Belgique. En vertu de cette disposition, pratiquement aucun dossier présentant une construction artificielle n’a donné lieu à un rejet de paiements. En outre, dans tous les dossiers où l’administration fiscale a malgré tout rejeté des frais en vertu de cette disposition (à l’exception d’un seul), le contribuable a introduit une réclamation. Ces dossiers sont encore en attente d’une décision du fisc ou ont déjà été renvoyés à la justice. Les prochains contrôles des déclarations de paiement devront tenir compte de la jurisprudence à venir. »

V-16-3 Quand il s’agit de contrôler les prix de transfert

« Le prix de transfert n’a pratiquement jamais été contrôlé dans les dossiers examinés »

Le rapport de la Cour des comptes commence très fort. Il débute ainsi :

« Le prix de transfert n’a pratiquement jamais été contrôlé dans les dossiers examinés. Dans la plupart des cas, les contrôleurs n’ont pas estimé ce contrôle nécessaire parce qu’il s’agissait de « sociétés indépendantes ». Ce contrôle a été effectué dans seulement 2 dossiers (sur 37) de l’Administration générale de la fiscalité (AGFisc) et 1 dossier (sur 17) de l’Administration générale de l’inspection spéciale des impôts (Agisi).

Et continue sur le même ton :

« Cette position n’a toutefois jamais été étayée. Qui plus est, certains dossiers (dans lesquels le prix de transfert n’a pas été contrôlé) présentaient clairement des indices de l’existence d’un lien. »

Et pourtant, les indices étaient flagrants :

– Dans un dossier, le nom de la société étrangère commençait par les mêmes lettres que celui du client belge.

– Dans deux dossiers, les dirigeants de la société étrangère et de la société belge présentaient un lien familial étroit.

– Dans deux dossiers, le dirigeant de la société bénéficiaire disposait d’un siège au conseil d’administration de la société belge.

Le nombre de dossiers impliquant des sociétés liées est en réalité beaucoup plus élevé.

Un tel constat est d’autant plus désarmant qu’il est assorti de considérations tenues par la Cour des comptes qui ne laissent pas d’inquiéter. En effet, cette dernière indique que les entreprises liées auront généralement plutôt tendance à masquer leur lien, de sorte que le nombre de dossiers impliquant des sociétés liées est en réalité beaucoup plus élevé.

Il existe tout de même 2 dossiers pour lesquels la Cellule Paradis Fiscaux (CPF) a demandé explicitement le contrôle des prix de transfert entre les sociétés liées. Et qu’est-il advenu ? Dans un dossier, le contrôleur a indiqué ne pas disposer des connaissances ni de l’expérience requises à cet effet si bien qu’il a limité son examen à la simple structure du groupe. Dans l’autre dossier, le contrôleur a signalé que le volet du prix de transfert n’avait été abordé qu’indirectement, sans que la Cour explique clairement ce qu’il faut comprendre par « indirectement ».

La cellule des prix de transfert ne disposait plus de capacité pour prendre en charge de nouveaux dossiers.

On pensait être arrivé au bout de ce qui paraît invraisemblable mais qui est pourtant bien réel. Eh bien, non ! Le lecteur se souvient que la Cellule Paradis fiscaux (CPF) et les Contrôleurs en charge des dossiers transmis pouvaient compter sur une autre cellule spécialisée, celle des prix de transfert, au sein de l’Administration. La Cour des comptes a donc cherché à savoir dans quelle mesure les Contrôleurs appelaient à la rescousse la cellule Prix de Transfert. Sur les 54 dossiers (sur 73 achevés) pour lesquels la Cour a reçu réponse des contrôleurs, il s’avère qu’il n’a été fait appel à la cellule Prix de Transfert que dans 3 dossiers. Dans l’un d’entre eux, les prix de transfert ont effectivement été vérifiés par la cellule des prix de transfert, dans un autre, ils avaient déjà été contrôlés auparavant.

Dans le dernier dossier, la cellule des prix de transfert n’a pas pu aider le contrôleur, car elle ne disposait plus de capacité pour prendre en charge de nouveaux dossiers.

Le manque d’effectifs semble irriguer tous les secteurs de l’Administration

Le manque d’effectifs semble irriguer tous les secteurs de l’Administration, y compris ceux les plus stratégiques pour mener une véritable lutte contre l’évasion fiscale. Et l’on sait que les prix de transfert constituent un moyen essentiel de pratiquer l’évasion fiscale.

Dans sa réponse au projet de rapport de la Cour des comptes, l’administration signale également qu’un contrôle approfondi des prix de transfert par la cellule compétente n’est pas possible « dans le délai de contrôle prévu de l’action 275F ». La Cour des comptes ne fait pas figurer dans ses annexes la réponse de l’administration à son projet de rapport. Il serait pourtant intéressant de pouvoir en prendre connaissance. Elle ne dit pas non plus ce qu’il faut entendre par « le délai de contrôle prévu de l’action 275F ?

« Ce contrôle n’est pas réalisé, faute de connaissances techniques au sein des bureaux de contrôle. »

Le meilleur est pour la fin et c’est assassin et fatal ! On oserait à peine l’écrire, par crainte d’être taxé d’exagération voire de radicalisme, si la Cour des comptes ne s’en chargeait :

« En confiant le contrôle des dossiers à des contrôleurs qui n’ont pas ou peu de connaissance de la notion de prix de transfert, l’obligation de déclaration risque de passer à côté de son objectif. Le transfert de bénéfices vers des paradis fiscaux constitue en effet une technique de fraude importante que le législateur entendait contrôler grâce à l’obligation de déclaration. Pour le moment, ce contrôle n’est pas réalisé, faute de connaissances techniques au sein des bureaux de contrôle. »

Un véritable vade-mecum pour rendre une loi inopérante !

V-17 L’identification des dossiers à contrôler ne répond pas à une batterie de critères de sélection préalablement définie.

On peine à le croire, même si c’est la Cour des comptes qui l’écrit !

Sans définition claire des critères de sélection, ce sont donc la hauteur ou la nature du montant, l’adresse du destinataire du paiement qui est également importante, la structure du groupe, le paradis fiscal concerné, l’activité (du groupe) de sociétés, les antécédents fiscaux de la société et les éventuelles révélations dans les médias qui jouent un rôle, en fonction du collaborateur en charge de l’identification. Le lecteur comprendra qu’aucun processus automatisé ne vient faciliter le travail des collaborateurs qui ont un volume important à traiter, pour lequel il existe, là aussi un certain flou.

Un processus même partiel du type « vogelpik »

Le nombre de critères à prendre en compte, sans base de données adéquates et sans assistance un minimum informatisée, pour identifier les dossiers à contrôler ne peut que laisser accroire que les personnes en charge de la sélection devront passer énormément de temps pour être certaines d’échapper à un processus même partiel du type « vogelpik », sachant qu’elles ne sont que 4 à temps partiel pour y procéder.

V-18 Non seulement les critères de sélection des dossiers à analyser sont à l’initiative de chacun, mais en outre ils ne sont pas documentés.

La tradition orale prévaut

Incroyable, à l’ère du Big Data, de l’intelligence artificielle etc.

, la Cellule Paradis Fiscaux (CPF) semble devoir faire comme un mauvais artisan ! Chacun des membres de la CPF sélectionne les dossiers en fonction de ses propres critères sans pouvoir se référer à une liste préétablie qui lui servirait de guide et sans documenter le moins du monde la justification de sa sélection. Près de 12 années après sa mise en œuvre, l’Administration ne dispose donc pas de la moindre base de données relative à la justification des dossiers sélectionnés pour analyse ! La Cellule Paradis Fiscaux est dans la situation des PME ou Micro-entreprises dans lesquelles prévaut la tradition orale ayant entre autres pour conséquences de les situer en grande fragilité en cas de démission d’un collaborateur.

Pourtant, en 2015, le Ministre des Finances de l’époque[5] déclarait :

4 employés à temps partiel qui déclarent être en situation d’effectifs suffisants !

« En collaboration avec la Cellule Paradis fiscaux de l’Agisi (Administration générale de l’inspection spéciale des impôts)

, un état des lieux des dossiers enquêtés à ce jour et des flux fiscaux répertoriés vers les paradis fiscaux sera établi pour ensuite développer de nouvelles stratégies au départ de ces bonnes pratiques. Toutes les déclarations 275 F seront compilées sous format numérique et les profils de risque seront étudiés à cet effet. La Cellule Paradis fiscaux sera renforcée et affectée transversalement dans les différentes administrations fiscales du SPF Finances. La compilation numérique des déclarations 275 F pourra en effet générer de la sorte des informations importantes pour l’Agisi (Administration générale de l’inspection spéciale des impôts)

, l’AGFisc (Administration Générale de la Fiscalité), l’AG (Administration Générale de la Perception et du Recouvrement, etc. »

Une déclaration d’intention de plus à mettre en relation avec celle des 4 employés à temps partiel qui déclarent être en situation d’effectifs suffisants !

V-19 Il en est des contrôles des dossiers comme de leur sélection, on fait « à la bonne franquette ».

Aucune aide organisée pour faciliter le travail des contrôleurs.

Il n’existe pas de modèle de contrôle prévoyant une approche spécifique pour les contrôles de la déclaration des paiements effectués vers des paradis fiscaux. La Cour des comptes souligne qu’un plan par étapes accompagné d’un modèle pour les demandes de renseignements à effectuer et basé sur les bonnes pratiques dans d’autres dossiers est pourtant

crucial pour pouvoir réaliser des contrôles optimaux et uniformes.

Ce qui est crucial est pourtant inexistant ! Et comme si cela ne suffisait pas, la Cour des comptes ajoute que les contrôleurs devraient disposer d’une liste des paradis fiscaux, d’une liste des paradis fiscaux avec lesquels une convention préventive de la double imposition contenant une clause de non-discrimination a été conclue et d’une liste des paradis fiscaux avec lesquels des données fiscales sont échangées. Ils n’en disposent pas ce qui les contraint à accéder, pour chaque dossier/règlement unique, au site sur lequel l’Administration fiscale stocke toutes les conventions préventives de la double imposition et par ailleurs ne peuvent se référer qu’à une circulaire insuffisamment concrète et n’offrant pas assez de soutien. Bref, aucune aide organisée pour faciliter le travail des contrôleurs.

Au bout de 12 années, les contrôleurs ne disposent toujours pas du minimum requis, simplement pour faire leur boulot !

Le personnel disponible n’a pas pu libérer suffisamment de temps

Dans sa réponse au projet de rapport, l’Administration s’engage à organiser une concertation à ce sujet entre les services CAF (Service de coordination antifraude) et TACM (Tax Audit & Compliance Management) et fait part de son intention de constituer un dossier de travail sur « Fisconetplus

[6] » sur le thème des paradis fiscaux

mais que jusqu’à présent, le personnel disponible n’a pas pu libérer suffisamment de temps pour le faire. Mais on nous explique que les effectifs sont suffisants.

V-20 La bonne franquette généralisée aux rapports d’enquête préliminaire envoyés aux services opérationnels de contrôle.

La bonne franquette ne s’accompagne pas nécessairement d’inefficience et d’inefficacité, mais dans le cas présent, si.

L’audit réalisé par la Cour des comptes montre que ces rapports varient fortement en matière d’exhaustivité et de qualité,

alors qu’ils devraient pallier l’absence de modèle de contrôle. Ils ne mentionnent généralement que l’article de loi concerné et ajoutent que l’adresse du destinataire est introuvable et qu’il peut s’agir d’une construction artificielle. En l’absence d’une analyse de risques concrète, les rapports ne constituent pas vraiment une aide.

Les contrôleurs considèrent dès lors que la plus-value de ces rapports est minime. Il est rare que ces rapports suggèrent des exemples de demandes de renseignements ou mentionnent les résultats des recherches ou les sources consultées à cette occasion.

Le risque est donc élevé que les contrôleurs consultent à nouveau les mêmes bases de données pour parvenir à une conclusion identique.

La bonne franquette ne s’accompagne pas nécessairement d’inefficience et d’inefficacité, mais dans le cas présent, si.

Ce n’est que s’il existe un lien qu’il est possible de prouver que la société étrangère a été créée dans le but d’éluder l’impôt dû

Il est très important de déterminer si la société belge émettrice du règlement et la société étrangère réceptrice sont liées. Ce n’est que s’il existe un lien qu’il est possible de prouver que la société étrangère a été créée dans le but d’éluder l’impôt dû en Belgique. Si tel est le cas, non seulement le risque qu’il s’agisse d’un transfert de bénéfices est beaucoup plus élevé, mais

cela permet en outre de contourner les nombreux obstacles légaux qui minent l’obligation de déclaration. Or, il n’est pas évident de collecter les données permettant d’établir une telle preuve.

Les données se retrouvent le plus souvent dans des bases de données privées onéreuses auxquelles les contrôleurs n’ont pas accès

Celles-ci se retrouvent le plus souvent dans des bases de données privées onéreuses auxquelles les contrôleurs n’ont pas accès, contrairement à la Cellule Paradis Fiscaux (CPF) ! Il faudrait donc que cette dernière vérifie l’existence d’un lien dans chaque dossier sélectionné et qu’elle communique les résultats de cette vérification au service de contrôle. Dans leurs réponses au projet de rapport, l’administration et le ministre soulignent à ce sujet l’utilité des données du registre UBO

[7] (Ultimate Beneficial Owners) comme référence. Le Service de coordination antifraude (CAF) a récemment opéré une sélection à partir de ces données UBO (Ultimate Beneficial Owners), dont les résultats seront évalués à la fin des contrôles.

Dans 19 % des dossiers sélectionnés, la société contrôlée n’avait même pas déduit les paiements déclarés au titre de frais professionnels

L’enquête de la Cour a aussi révélé que, dans 19 % des dossiers sélectionnés, la société contrôlée n’avait même pas déduit les paiements déclarés au titre de frais professionnels, cette information ne ressortant pas du rapport d’enquête préliminaire.

Par conséquent, certains contrôles portent sur des montants qui n’ont pas été repris parmi les frais professionnels, parce qu’il s’agissait par exemple d’amortissements en capital d’emprunts, de cautions ou d’activités d’affacturage. Le contrôle de ces dossiers n’est donc pas productif dès le départ.

Des contrôles pour rien.

Combien dans les 71 pour lesquels le lien a été prouvé ?

V-21 Le nombre annuel d’entreprises déclarantes est connu, mais le nombre de règlements ne l’est pas !

C’est le nombre de règlements uniques qu’il s’agit de passer en revue

C’est pourtant bien le nombre de règlements uniques (élémentaires) qu’il s’agit de passer en revue, d’analyser pour éventuellement sélectionner certains et produire un rapport préliminaire qui entraînera contrôle ou non.

Il existe en moyenne 838 entreprises déclarantes (entre 803 pour le chiffre le plus bas et 871 pour le plus haut) sur la période 2015 à 2019 (années de règlements). Mais le contrôle des dossiers (une entreprise est un dossier) doit s’effectuer en principe au niveau de chacun des règlements uniques (élémentaires), les entreprises devant déclarer chaque paiement unique.

Certains déclarants regroupent leurs paiements !

Le nombre de paiements à contrôler n’est malheureusement pas connu précisément puisque la Cour des comptes l’évalue entre 10.000 et 15.000, fourchette d’ampleur qui laisse perplexe mais qui s’explique par le fait que certains déclarants regroupent leurs paiements ! La Cour précise en effet qu’une ligne de déclaration devant en principe correspondre à 1 paiement unique peut dissimuler des milliers de paiements, notamment lorsque les entreprises déclarantes sont des établissements financiers. Non seulement la fourchette est de taille, mais les précisions apportées par la Cour des comptes laisse entendre qu’elle est beaucoup plus grande puisque, à l’en croire, on peut passer de 10.000 à 15.000 lignes et même au-delà, avec 1 seule ligne de déclaration.

Est-on d’ailleurs sûr que quelqu’un sache exactement combien de lignes de règlements uniques sont à parcourir pour un examen éventuel ? Cela devrait pourtant être facilement identifiable dans la mesure où la Cour des comptes nous explique que les déclarants procédant ainsi joignent un fichier par lequel la Cellule Paradis Fiscaux a connaissance de chacun des règlements.

Ce qui est rentré dans ce tableau ne correspond pas à des règlements élémentaires

La Cour des comptes nous dit que toutes les données de règlements sont collectées dans un tableau Excel. On doit donc implicitement comprendre que ce qui est rentré dans ce tableau ne correspond pas à des règlements élémentaires ; si cela n’était le cas, on connaîtrait le nombre de lignes à examiner pour contrôle éventuel et il serait largement supérieur à la fourchette haute de 15.000.

V-22 Il y a ambiguïté sur le nombre de dossiers (nombre de déclarations) analysés après que tous les règlements uniques aient été passés en revue.

Dire que 10% des déclarations sont analysées ne suffit pas. Pour apprécier l’importance de l’analyse effectuée, son champ réel, il faut dire aussi ce que cette analyse en nombre de dossiers (déclarations) recouvre en nombre de règlements uniques (élémentaires). Et cette information essentielle n’est pas disponible. C’est pourtant celle qui permet de mesurer la profondeur de l’analyse effectuée, sachant que, selon la nature de l’entreprise, le nombre de règlements uniques peut varier énormément.

En résumé, le rapport de la Cour des comptes nous donne les informations suivantes recueillies pour les règlements effectués durant l’année 2018 :

-Montant des règlements effectués : 288,1 milliards

-Nombre d’entreprises déclarantes : 871

-Nombre de règlements uniques, toutes entreprises confondues : 10.000 à 15.000

|

10.000 règlements uniques |

15.000 règlements uniques |

| Montant moyen d’un règlement unique |

28.812.651€ |

19.208.434€ |

| Montant moyen des règlements par entreprise |

330.769.231€ |

330.769.231€ |

| Nombre moyen de règlements uniques par entreprise |

11,48 |

17,22 |

87 entreprises (10% des 871 entreprises déclarantes) sont analysées

|

10.000 règlements uniques |

15.000 règlements uniques |

|

|

|

| Nombre règlements uniques analysés |

999 |

1.498 |

| Montant des règlements analysés |

28,8 milliards € |

28,8 milliards € |

– le montant moyen d’un règlement unique n’est pas vraisemblable.

Le nombre de règlements uniques n’inclut notamment pas les règlements uniques des Etablissements financiers.

– le montant moyen des règlements par entreprise ne peut être apprécié tant il existe une énorme hétérogénéité entre établissements financiers et autres entreprises d’après ce qui nous est indiqué, sans que cela soit démontré, d’où la nécessité de disposer de la ventilation des règlements par type d’entreprises (entre autres besoins).

-le nombre moyen de règlements uniques par entreprise n’est pas vraisemblable et démontre, s’il en était besoin, que le nombre de règlements uniques (10.000 à 15.000) ne rend pas compte de la réalité et n’inclut notamment pas les règlements uniques des Etablissements financiers.

Christian Savestre

Illustration : Paweł Kuczyński

[1] Les combats meurtriers aux alentours du village mosellan de Gravelotte, pendant la guerre de 1870, sont à l’origine de cette expression aujourd’hui employée

[2] La Cellule de Traitement des Informations Financières (CTIF) est chargée d’analyser les faits et les transactions financières suspectes de blanchiment de capitaux ou de financement du terrorisme qui lui sont transmis par les institutions et les personnes visées par la loi. La CTIF est une autorité administrative indépendante, ayant la personnalité juridique, sous le contrôle des Ministres de la Justice et des Finances. Placée sous la direction d’un magistrat, Monsieur Philippe de KOSTER, elle est composée d’experts financiers et d’un officier supérieur de la Police fédérale.

[3] L’Organe de Coordination pour l’Analyse de la menace est un service officiel belge chargé par la Loi du 10 juillet 2006 de l’analyse de la menace en matière de terrorisme et d’extrémisme, sur base des informations et renseignements fournis par la Sûreté de l’État.

[4] Fédération Belge du Secteur Financier

[5] Johan Van Overtveldt

[6] Fisconetplus est la base de connaissances fiscales et juridiques du Ministère des Finances. À la fois portail et base de données documentaire, Fisconetplus a pour objectif principal de soutenir le travail des agents du département des finances, en leur fournissant toute la documentation dont ils ont besoin.

[7] Le registre UBO est un registre dans lequel sont inscrits tous les “Ultimate Beneficial Owners” ou “bénéficiaires effectifs” d’une société ou d’une autre entité juridique.

|

Table des matières

Introduction – Si vous n’êtes pas à la table, c’est que vous êtes au menu

Chapitre 1 – Sommes vertigineuses, impuissance contagieuse, lutte contre l’évasion fiscale fallacieuse

Chapitre 2 – Après 12 années d’opacité, un rapport de la Cour des Comptes enfin publié

Chapitre 3 – Des déclarations officielles durement taclées par la Cour des comptes

Chapitre 4 – Incohérence législative, sanctions peu effectives, libre circulation des capitaux impérative

Chapitre 5 – Des constats effarants qui tombent comme à Gravelotte

Chapitre 6 – Les contrôles des déclarations sont improductifs, alors ne les contrôlons plus !

Chapitre 7 – Des trous noirs fiscaux à la place des paradis fiscaux et le tour est joué ?

Chapitre 8 – Voyage en ADGM (Abu Dhabi Global Market), à la rencontre des multinationales

Chapitre 9 – Conclusion. Deux poids, deux mesures

Annexe – PARADIS FISCAUX – Listes OCDE, Union Européenne (UE), Belgique vs Listes ONG et Listes Promoteurs évasion fiscale

|