Dans les années 80, quelques personnes se sont senties interpellées par l’usage éthique ou non de leurs placements dans les banques. Ils ont alors rassemblé une partie de leurs économies pour les gérer et les affecter en commun à des projets importants à leurs yeux. En 1984, la coopérative de crédit alternatif Crédal sc était lancée. Aujourd’hui, le groupe s’est organisé en plusieurs services où sont réparties les principales activités de financement, d’accompagnement et de conseils.

Toutes les poches y ont droit

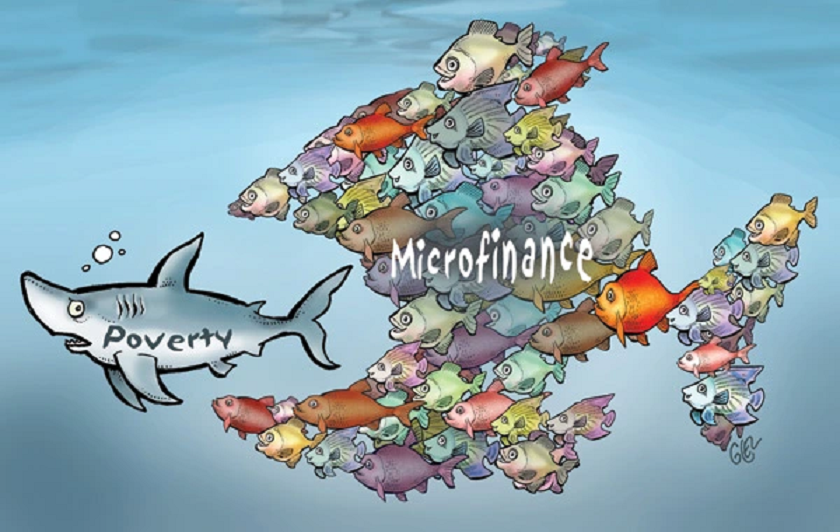

Vers 1990, l’équipe de Crédal entend parler de Muhammad Yunus et de la Grameen Bank (ou «banque des villages» au Bangladesh), une institution bancaire qui a pour vocation de prêter des petites sommes aux plus pauvres, démontrant qu’ils ou elles (plus nombreuses) peuvent créer une activité économique. Nous ne sommes pas au Bangladesh et nous savons que la couverture bancaire est importante en Belgique et que quasi tout le monde détient un compte en banque grâce au service bancaire de base.

Mais qu’en est-il de l’accès à l’emprunt pour le public fragilisé ou exclu des crédits bancaires? L’argent solidaire peut-il aller dans toutes les poches? Chiche! Le premier prêt à un particulier est accordé pour un projet dans le quartier de Matonge à Bruxelles. Les dossiers se succédant, Crédal atteint le chiffre impressionnant de 666 microcrédits en 2014 pour un montant total de 3.426.128€. Ces sommes permettent d’assurer des besoins vitaux dans les familles comme des soins de santé, l’aménagement d’un habitat, un regroupement familial, le développement d’une activité génératrice de revenus ou de maintien de l’emploi. Quelle satisfaction, alors, de fêter vingt ans plus tard, l’initiative «microcrédits» dans un magasin de vêtements accusant la même longévité et réussite!

Risque tout ou risque mesuré?

«Pour le crédit social personnel avec un public fragilisé, on fait un pari sur la personne, dit Bernard Horenbeek, directeur de Crédal. Ce type de prêt est moins risqué que le crédit professionnel qui dépend en plus des incertitudes économiques. La décision d’accorder un montant, même faible, demande un travail préparatoire sur la problématique dans son ensemble et un travail d’accompagnement important. Le modèle au Bengladesh est centré sur la solidarité entre emprunteuses qui exercent mutuellement une forme de contrôle social. À Crédal, nous avons dû adapter le projet à la Belgique qui ne présente pas le même environnement sociétal. Et on s’est rendu compte que nous avions moins de demandes de crédit professionnel de la part des femmes. Il semblait que faute de valorisation sociale ou d’un entourage stimulant, elles hésitaient à entreprendre. Et on a créé AFFA, Affaires de femmes, Femmes d’affaires avec l’idée de former des groupes de soutien pour compenser le défaut d’aide extérieure».

Vous faites de la discrimination!

Au moment où Crédal demande un agrément, la Région wallonne s’oppose, estimant qu’il y a discrimination sur base de l’égalité entre les hommes et les femmes. L’équipe ne se décourage pas et réfléchit plus largement en se demandant s’il n’y a pas une autre façon d’entreprendre et même quelque chose à apprendre des femmes elles-mêmes! Banco, c’est le cas de le dire! Car, tout d’abord, les futures entrepreneuses envisagent leur vie professionnelle en lien avec leur vie personnelle. Et, en outre, elles préfèrent introduire un autre type de relations avec leurs partenaires et lâchent souvent le mode compétitif pour davantage entrer dans la relation mutuelle bien comprise. Que ce soit avec un statut d’indépendant ou en sprl, l’attitude des femmes relève davantage de la coopération. «On s’est donc orientés, explique Bernard Horenbeek, vers un accompagnement plus mixte, utilisant l’expérience des femmes au service d’une nouvelle conception d’entreprise et on a créé une SAACE , structure d’accompagnement à l’auto-création d’emploi.»

Fou le microcrédit?

«Si les banques traditionnelles signent peu ou pas de microcrédits, c’est parce que ce type d’intervention est un peu fou, continue Bernard Horenbeek! On octroie de petits crédits, à petit taux, ce qui comporte beaucoup de travail et de risques. Dans une aussi solide structure que Crédal, il importe de mutualiser les risques. Nous avons des subsides pour le travail social, le Fonds européen d’investissement qui garantit en partie les microcrédits. Mais nous confions à des volontaires formés un rôle d’accompagnement post-création aux entrepreneur·e·s qui souhaitent un appui supplémentaire durant deux ans. Malgré cela, clairement, on perd de l’argent sur les microcrédits mais… leur utilité est manifeste! Ils sont profitables pour la société et créent de la richesse pour les allocataires sociaux et leur entourage.»

Avancer ou dériver?

Des voix se sont parfois élevées pour critiquer le microcrédit qui enverrait des gens à leur perte et ne ferait pas évoluer positivement leur situation de pauvreté. Certains banquiers insuffisamment formés ou peu responsables exploitent au Sud des plus pauvres incapables de résister à la tentation de l’emprunt. En Belgique, il ne semble pas que ce dernier risque soit important, mais les précautions sont-elles toujours prises pour éviter des échecs cuisants?

«Le microcrédit n’est pas la panacée, précise Bernard Horenbeek. Il faut se demander jusqu’où on peut aider les gens en sachant qu’ils prennent des risques eux-mêmes. La question devient politique. Les dernières positions gouvernementales poussent les gens exclus du chômage à créer leur propre emploi. Or, certains projets ne sont pas pertinents ou trop peu mûrs. Le microcrédit n’est qu’un outil individuel qui convient à certaines personnes, dans certaines circonstances. Nous devons parfois refuser un crédit pour protéger les gens. En situation délicate, le risque est forcément accentué.»

On n’est pas étonné que le directeur de Crédal, psychologue de formation, réinvente un profil de banquier quand il s’inquiète de l’idéologisation du microcrédit qui, selon lui, ne doit pas être considéré comme LA solution. C’est une dynamique d’entreprise qui ne doit pas devenir un mythe de l’entreprise high tech par exemple, assorti de l’illusion de vendre sur Internet. Être indépendant, c’est être seul. Le politique doit donc parallèlement continuer à soutenir les outils collectifs comme les entreprises de formation professionnelle et autres initiatives de lutte contre le chômage.

Mais dans les faits, selon les accompagnants de l’équipe microcrédits de Crédal, on pousse des personnes en situation de fragilité vers le monde économique où il n’y a pas ou peu de place pour eux. Ouvrir une boutique est presque du suicide, car en même temps on favorise la création de grands centres commerciaux. Autre exemple: le transport des petits colis. C’est en plein développement, on peut y aller avec peu de formation et de moyens, et il y a beaucoup de demandes. Mais c’est un système pyramidal quasi esclavagiste de sous-traitants où chacun prend sa part. Donc, dans ce genre de projet, il faut travailler au cas par cas. L’idée serait peut-être de rassembler les transporteurs de petits colis dans une coopérative ou, dans une vision collective, un comité de quartier qui décide de créer un centre de commerces non commercial!

Debout dans l’économie réelle

Crédal se questionne clairement sur la place à donner dans leurs projets aux gens qui ont peu de moyens et de formation. C’est d’ailleurs le thème de cette année. Il faut réinventer de nouvelles formes de travail, des coopératives pour des petits commerces. La tendance actuelle est de recréer des circuits courts, des services avec la priorité d’encourager le local et les contacts directs entre citoyens et producteurs. Bref, d’avancer… en reprenant, pro-activement, le positif du passé!

Bernard Horenbeek ne s’en laisse néanmoins pas conter, même si la solidarité est la seule manière de sortir de la crise tant à un niveau macro-économique que micro-économique. Lucide, il observe que «c’est parfois un peu facile d’utiliser des mots a priori chargés de valeurs comme «microcrédit» ou «coopérative» où on rêve à de belles choses. Ces mots sont comme auréolés de sainteté, mais qu’est-ce qu’il y a derrière? L’argent récolté auprès de gens qui croient participer à des projets du Sud ne sert à rien si on continue à piller ces pays. Il faut poursuivre une solide analyse économique. Les gens veulent que leur argent ait un sens, une valeur et participe à un développement économique dans la construction d’un monde plus juste. Nos coopérateurs sont de plus en plus actifs.

Il n’y pas d’endettement, on peut investir dans des activités qui apportent une valeur sociale de plus en plus importante. Les fondamentaux de Crédal ont permis qu’en 2008, on reste debout, dans la bonne gouvernance, la transparence des investissements et dans l’économie réelle. On démontre qu’il y a moyen de fonctionner autrement et que ça marche. On a refusé d’être une banque car on risquait d’être pris dans des mécanismes de plus en plus technocratiques. Oui, on offre un service, mais on n’y est pas enfermé. D’autres banques éthiques en Europe nous envient.

La finance est un outil au profit d’un objet sociétal et doit le rester.»