En novembre 2022, le bruit court que Ferdinand Marcos Jr., fraîchement élu président des Philippines, envisage d’établir un fonds souverain. Nombreuses sont les personnes à rester perplexes face à la nouvelle. Quels fonds peuvent donc bien être investis ? Les Philippines croulent sous les dettes ! Très vite, on comprend qu’il s’agit d’une sorte de projet destiné à satisfaire la vanité de son instigateur et à améliorer l’image d’un homme arrivé au pouvoir grâce à son nom de famille. Le père de Marcos a en effet dirigé les Philippines d’une main de fer du milieu des années 60 au milieu des années 80. Plus connu pour sa kleptocratie et la brutalité de sa loi martiale, le nom de Marcos avait besoin de faire peau neuve, selon les médias locaux. Marcos prétendait qu’un fonds souverain stimulerait la confiance des investisseurs et attirerait des ressources pour financer de grands projets dans les domaines des infrastructures ou de l’agriculture. Il le baptisa même « fonds Maharlika », un clin d’œil à la figure mythique du guerrier que son père prétendait incarner pendant la Seconde Guerre mondiale.

Que sont donc ces « fonds souverains » ? Comment sont-ils utilisés ? Quel lien, si tant est qu’il y en existe un, entretiennent-ils avec les luttes des peuples autour de la souveraineté alimentaire, de l’accaparement des terres et de la crise climatique, qui ne cesse de s’aggraver aujourd’hui ?

Les premiers fonds souverains ont vu le jour au XIXe siècle et se sont lentement développés tout au long du XXe siècle. L’idée de départ était assez simple. Si un État dispose de ressources excédentaires – comme des richesses minières ou une augmentation soudaine des devises étrangères provenant des exportations – celles-ci devraient être mises de côté en vue d’une utilisation future au profit de la société.

.

La Norvège est un exemple type. À la fin des années 60, des gisements de pétrole sont découverts au large de ses côtes. Du jour au lendemain, le pays devient incroyablement riche. Après de longs débats, le gouvernement décide de mettre en place un fonds de richesse – une sorte de tirelire appartenant à l’ensemble des Norvégien·nes. Le fonds est alimenté par une taxe prélevée sur le pétrole et le gaz extraits des fonds marins du pays, ainsi que par les recettes des compagnies pétrolières et gazières publiques norvégiennes. Ces richesses sont destinées à être utilisées « pour les générations actuelles et futures ». Pour ce faire, personne n’est autorisé à toucher à la cagnotte elle-même, mais les intérêts qu’elle produit chaque année sont versés au budget national pour financer des dépenses telles que les soins de santé publics, des congés parentaux généreux, les pensions de retraite et les infrastructures publiques. Concrètement, le fonds de la Norvège contient aujourd’hui 1 100 milliards de dollars. Cet argent est investi dans 9 000 entreprises cotées en bourse dans 70 pays du monde entier. Les investissements génèrent un rendement d’environ 3 % par an, ce qui permet d’alimenter le budget national pour fournir ces services publics à l’ensemble de la population norvégienne. Le fonds est devenu une source de fierté nationale et d’unité à travers tout le spectre politique.

.

De nombreux fonds souverains ont été créés dans une logique similaire. Les richesses sur lesquelles ils se basent peuvent provenir des diamants (Botswana) ou du cuivre (Chili), des réserves de devises étrangères (Chine) ou des recettes d’exportation (Arabie saoudite). Même l’État du Texas, aux États-Unis, a inscrit dans sa constitution, dans les années 1850, que les « terres publiques disponibles » devraient être utilisées pour financer les écoles publiques. Pour ce faire, les terres étaient soit purement et simplement vendues, soit louées, le produit de la transaction alimentant un Fonds scolaire permanent (un fonds souverain) géré par un trio de fonctionnaires locaux. Dans tous ces cas, les fonds sont créés avec des ressources dont on peut dire qu’elles appartiennent à tout le monde et qu’elles servent un objectif d’intérêt public tel que la garantie des droits sociaux (par exemple, la retraite pour tous et toutes en Norvège) ou la couverture des déficits budgétaires nationaux en temps de crise (comme cela s’est produit avec le Covid-19 au Pérou) ou encore l’accès des enfants à l’éducation (Texas).

.

Récemment, cependant, les gouvernements ont commencé à s’écarter de cette logique. Des fonds souverains sont de plus en plus créés sans ressources, sans richesses ou sans caractère souverain à proprement parler. Le fonds souverain indonésien par exemple, établi en 2021, est plutôt un fonds de « développement ». Il vise à obtenir des investissements étrangers de la part d’entreprises, de banques et de fonds afin de construire des infrastructures locales et de réaliser des projets énergétiques. Rien de très différent de ce que fait déjà le gouvernement. La proposition des Philippines s’apparente davantage à un fonds de « partenariat public-privé », dans la mesure où les investisseurs étrangers seront invités à former des co-entreprises avec l’État ou des entreprises locales. À un moment donné, le gouvernement a proposé de confier le fonds au secteur privé et de l’introduire en bourse ! Un grand nombre de petits pays sans excédent ont créé des fonds souverains en offrant la nationalité à des personnes fortunées (ce qui a également donné lieu à des scandales de corruption).

.

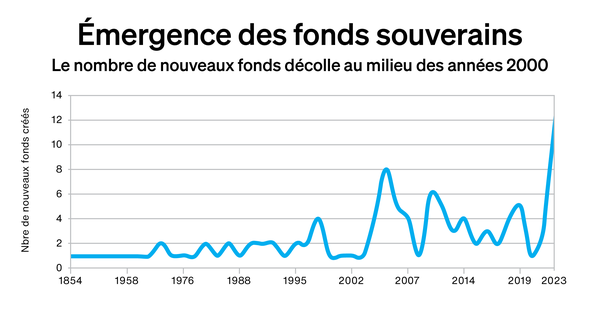

Au cours des deux dernières décennies, le nombre de fonds souverains a explosé (voir graphique) et l’on recense aujourd’hui plus de 100 fonds souverains dans le monde

[1]. Ensemble, ils détiennent 10 000 milliards de dollars, ce qui en ferait la troisième économie, après les États-Unis et la Chine, s’ils constituaient un pays. Ce chiffre devrait atteindre 17 000 milliards de dollars d’ici 2030. Si la plupart des fonds souverains ont une portée nationale, certains se cantonnent à une envergure infranationale. L’État du Queensland, en Australie, en possède un. La Palestine aussi. Même la ville de Milan dispose de son fonds souverain.

.

.

Certains de ces fonds investissent uniquement à l’étranger, d’autres uniquement sur le territoire national, tandis que d’autres font les deux. Les secteurs clés dans lesquels ils placent leurs capitaux pour engranger des bénéfices sont l’énergie, les technologies, la santé, la finance et l’immobilier. En définitive, les fonds souverains sont si importants que la plupart d’entre nous avons probablement eu affaire à eux à un moment donné, puisqu’ils possèdent des parts d’Alibaba, de Flipkart, d’Uber, de Slack, de Grab, de grands aéroports, d’équipes de football de premier plan et de médias sociaux comme Twitter. Quiconque payant pour ces services aide en fait les fonds souverains à rapatrier de l’argent.

.

Alors que les élites politiques semblent aujourd’hui penser que la création de telles structures peut amener des fonds dans les pays du Sud, 80 % des actifs des fonds souverains sont actuellement stockés en Europe et en Amérique du Nord. De fait, un tiers d’entre eux se trouvent aux États-Unis.

.

Les fonds souverains dans l’agriculture : une préoccupation majeure

L’alimentation et l’agriculture ne représentent, en dollars, que 2 à 3 % de l’ensemble des investissements des fonds souverains. Bien que cela semble peu, il s’agit d’un secteur politiquement sensible et stratégique pour de nombreux gouvernements. Les fonds souverains ont toujours joué un rôle historique dans la contribution à la sécurité alimentaire nationale, et ce rôle est vital s’agissant de ceux de Singapour et des pays du Golfe.

.

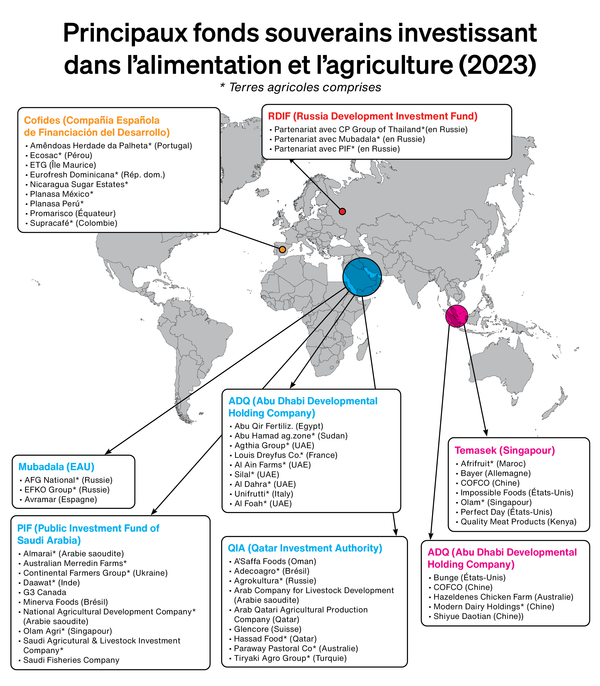

Au moins 42 fonds souverains investissent actuellement dans l’alimentation et l’agriculture (voir tableau). Certains sont des acteurs majeurs, mais beaucoup sont moins visibles (voir encadré). Leurs investissements peuvent porter sur l’acquisition et l’exploitation de terres agricoles à grande échelle, telles que des orangeraies au Brésil, des élevages de bovins en Australie ou des élevages verticaux de porcs en Chine. Certains prennent la forme de participations dans des sociétés internationales de négoce de produits alimentaires qui expédient des céréales, des oléagineux et du café à travers nos océans, comme Bunge, COFCO ou Louis Dreyfus. D’autres se positionnent dans les systèmes de vente au détail de produits alimentaires, comme les chaînes de supermarchés ou les services de livraison, et les technologies numériques sur lesquelles ces opérations reposent de plus en plus.

..

Une poignée d’acteurs constituent le centre de gravité des investissements agricoles mondiaux réalisés par les fonds souverains. Il s’agit de Temasek et de GIC à Singapour, du PIF en Arabie saoudite, de Mubadala et d’ADQ aux Émirats arabes unis, de QIA au Qatar, du RDIF en Russie et de la COFIDES en Espagne (voir carte). Singapour et les pays du Golfe investissent en priorité pour satisfaire leurs propres besoins alimentaires. Le RDIF attire de puissants investisseurs en Russie pour aider à financer le secteur agroalimentaire orienté vers l’exportation. La COFIDES finance quant à elle des projets gravitant autour de l’alimentation dans le monde entier, à condition qu’une entreprise espagnole y participe directement et en tire profit, comme Borges pour la production d’amandes en Europe ou Pescanova pour la pisciculture en Amérique latine. (En réalité, il y a une deuxième condition : tous les investissements étrangers de la COFIDES dans l’agriculture et l’alimentation sont des prêts

[2].)

.

Un certain nombre d’investissements réalisés par des fonds souverains dans l’agriculture sont liés à des préoccupations en matière d’accaparement des terres et de l’eau, que ce soit de manière directe ou indirecte. En décembre 2022, par exemple, l’entreprise publique d’Abou Dabi, ADQ, qui possède 110 milliards de dollars d’actifs, a mis la main sur 167 000 hectares de terres agricoles dans le nord-est du Soudan

[3]. Elle prévoit d’y cultiver du sésame, du blé, du coton et de la luzerne, tout en construisant un nouveau port gigantesque à proximité pour expédier les marchandises. ADQ possède déjà :

- 45 % de la société Louis Dreyfus, qui détient d’importantes propriétés foncières en Amérique latine pour la culture de la canne à sucre, des agrumes, du riz et du café ;

- une participation majoritaire dans Unifrutti, qui possède 15 000 ha de vergers au Chili, en Équateur, en Argentine, aux Philippines, en Espagne, en Italie et en Afrique du Sud ; et

- Al Dahra, un grand conglomérat agroindustriel qui contrôle et cultive 118 315 ha de terres agricoles en Roumanie, en Espagne, en Serbie, au Maroc, en Égypte, en Namibie et aux États-Unis.

Ces préoccupations sont donc très sérieuses. Al Dahra est accusée d’avoir asséché des aquifères en Arizona, juste pour produire du foin qu’elle transporte aux Émirats arabes unis pour y nourrir les troupeaux de vaches laitières

[4].

.

Le Saudi Arabia’s Public Investment Fund (PIF), l’un des dix premiers fonds souverains au monde en termes d’actifs, a investi 13,7 milliards de dollars dans l’agriculture. Il détient plusieurs conglomérats agroindustriels massifs axés sur l’élevage, les produits laitiers et la pêche. En 2021, il a pris le contrôle à 100 % de la Saudi Agricultural and Livestock Company (SALIC), spécialisée dans la production de viande et de céréales au Canada, en Ukraine, en Inde, au Brésil, en Australie et au Royaume-Uni

[5]. L’échelle de ses opérations est énorme. En Inde, le PIF produit du riz basmati, aliment de base de la population. Il s’approvisionne en viande bovine au Brésil. En Australie, il exploite 200 000 hectares pour le pâturage des moutons et achète également de l’agneau et du mouton directement aux producteurs et productrices. En Ukraine, il dispose de 195 000 ha pour la culture du blé, de l’orge, du maïs et du riz. Le PIF est également propriétaire de 35 % des parts d’Olam Agri, un important producteur d’huile de palme, et est en train de construire la plus grande ferme verticale de toute la région du Moyen-Orient et de l’Afrique du Nord

[6]. Il est donc très étrange d’apprendre que le nouvel instrument de financement vert du PIF exclura explicitement le financement de tout projet ou dépense en lien avec l’agriculture ou l’élevage de type industriel

[7] ! Cela montre le discours contradictoire des investisseurs qui développent des systèmes alimentaires industriels intensifs tout en ayant besoin de montrer patte blanche en matière de lutte contre le changement climatique.

.

.

Le Qatar est un autre acteur de poids. Son fonds souverain possède d’importantes propriétés foncières en Australie, par le biais d’une participation dans la Paraway Pastoral Company (4,4 millions d’hectares) dédiée à la production de bétail. Le fonds permet au Qatar de s’approvisionner en produits alimentaires biologiques auprès de la société canadienne Sunrise Foods, qui opère en Turquie, aux Pays-Bas, en Russie, en Ukraine et aux États-Unis. Il possède par ailleurs des entreprises de volaille et de fruits de mer à Oman et développe actuellement des chaînes d’approvisionnement agricole en Afrique de l’Est. Le fonds qatari est rattaché à une société pétrolière russe détenant 50 % d’Agrokultura, qui exploite 200 000 hectares de terres agricoles en Russie. Il détient également 14 % d’AdecoAgro et de ses 472 862 hectares en production en Argentine, au Brésil et en Uruguay. Il se tourne actuellement vers le Kazakhstan pour les mêmes raisons, en concurrence directe avec les Émirats arabes unis

[8].

.

Il est important de noter que bon nombre de ces accords entre des fonds souverains et l’agroindustrie mondiale sont assortis de garanties politiques. Le Qatar est l’un des principaux investisseurs dans le capital de Glencore, avec laquelle il a conclu un accord lui garantissant l’accès aux céréales et aux services de transport maritime en cas de besoin. Il en va de même pour le Qatar et le groupe turc Tiryaki Agro. La branche agricole du fonds, Hassad Food, a conclu son propre accord avec Sunrise Foods, qui garantit qu’en cas de pénurie sur le marché qatari, les besoins du pays en céréales, en oléagineux et en blé seront satisfaits en priorité

[9]. De même, lorsque la holding d’Abu Dhabi ADQ a acquis 45 % du capital de Louis Dreyfus, troisième négociant mondial en matières premières, elle a signé un accord parallèle lui donnant un accès prioritaire aux livraisons de denrées alimentaires en cas de crise mondiale, comme cela a récemment été le cas lors de la crise du COVID-19 et l’invasion de l’Ukraine par la Russie

[10].

Il convient de reconnaître que la stratégie politique consistant à tirer parti de la richesse souveraine pour avoir accès aux disponibilités alimentaires mondiales fonctionne. Ce qui n’est jamais mentionné, c’est le prix à payer pour cela. En effet, nombre de ces grands projets d’investissement renforcent et enracinent l’agroindustrie à grande échelle, avec son corollaire en matière de conflits fonciers, pollution de l’eau, atteintes aux droits des populations autochtones, violations du droit du travail et émissions de gaz à effet de serre en constante augmentation. En ce qui concerne les pays du Golfe ou Singapour, il s’agit de populations très réduites qui ponctionnent les ressources de populations beaucoup plus importantes. Dans le cas des fonds souverains, l’échelle est intégrée. Même lorsqu’ils essaient de prendre en compte les contraintes sociales et environnementales, comme dans le cas du PIF, leurs tentatives de rendre les investissements verts ou socialement responsables sont, au mieux, superficielles. Seule la Norvège se distingue par son engagement ferme à contrôler et à se retirer des entreprises agroalimentaires associées à des crimes sociaux et écologiques, comme elle l’a fait avec les industriels du conditionnement de la viande et les entreprises de production de soja au Brésil (Minerva, Marfrig, SLC Agricola et JBS), ainsi qu’avec le géant du caoutchouc Halcyon Agri

[11].

..

Dans ce contexte, la réponse à la question : « quel est le rapport entre ces fonds et la souveraineté alimentaire ? » est loin d’être évidente. D’un côté, ils assurent la sécurité alimentaire de quelques pays. Les élites politiques se plaisent de plus en plus à utiliser le terme de souveraineté alimentaire pour caractériser ces missions, car cela sert leurs approches nationalistes, territoriales et militaristes

[12]. Mais, de l’autre, les fonds souverains réduisent à néant les véritables visions de la souveraineté alimentaire, car ils soustraient des ressources aux communautés locales et favorisent un système alimentaire capitaliste et industriel, qu’il soit vert ou non.

..

De la nécessité de donner la priorité à l’intérêt public

Les fonds souverains peuvent être une bonne idée s’ils sont réellement souverains (c’est-à-dire gérés par le peuple), si les ressources qu’ils exploitent sont obtenues et organisées démocratiquement et s’ils remplissent une véritable mission d’intérêt public. Nous avons en réalité besoin de davantage d’engagement en faveur d’approches publiques pour inverser la tendance à l’inégalité et à la privatisation croissantes, qui sapent les droits des personnes en matière de soins de santé, de logement, de transport, d’alimentation, d’éducation et de retraite dans la plupart des pays du monde.

.

Mais il y a un risque. De plus en plus de voix s’élèvent pour demander la constitution de fonds souverains afin de résoudre les problèmes des gouvernements, qu’il s’agisse de construire une nouvelle capitale en Indonésie ou de combler le déficit supposé du système de retraite français. Or, ces nouveaux fonds ne sont que des vecteurs pour drainer des fonds vers les caisses de l’État ou des entreprises privées. Ils ne reposent sur aucune ressource collective et ne visent pas à protéger des richesses publiques au profit des générations futures. Ils semblent avoir peu en commun avec les fonds souverains traditionnels, si ce n’est leur nom. C’est pourquoi ils devraient faire l’objet d’un examen minutieux et, s’ils ne servent pas véritablement l’intérêt public, ils devraient être abolis. De la même manière, ceux qui contribuent à l’accaparement des terres ou de l’eau doivent être contestés et stoppés.

.

L’agriculture n’est peut-être pas le premier secteur vers lequel ces fonds gravitent pour générer de la richesse. Mais d’un point de vue politique, géopolitique et stratégique, la sécurité alimentaire est au cœur de leurs préoccupations et continuera de l’être, ce qui nécessitera également un examen critique de notre part.

.

Nous avons besoin de services publics de qualité qui assurent le bien-être de la population. Les fonds souverains – malgré leur nom – doivent être soumis à un contrôle plus scrupuleux afin de déterminer s’ils ont un rôle à jouer à cet égard.

.

Des acteurs moins visibles : Mis à part les grands acteurs, de nombreux fonds souverains participent au financement de l’orientation de l’alimentation et de l’agriculture

[13].

.

- Le fonds souverain de l’Angola investit dans l’alimentation et l’agriculture en Afrique par le biais d’un fonds de capital-investissement ciblant la production de maïs, de haricots, de soja, de riz et de bétail.

- Depuis 2019, le fonds souverain de l’Australie dispose d’un fonds pour préparer le pays à l’impact des futures sécheresses (Future Drought Fund). Actuellement doté de 4,5 milliards de dollars australiens, il a pour seul objectif de « garantir un financement sûr et continu pour soutenir les initiatives qui améliorent la résilience des exploitations agricoles et des communautés australiennes face à la sécheresse ». Ses investissements doivent produire des rendements de 2 à 3 % supérieurs à l’indice des prix à la consommation.

- La Bolivie dispose d’un fonds souverain créé en 2012 avec les fonds excédentaires de l’État et un prêt de la banque centrale. Il investit au niveau national dans des entreprises publiques et privées impliquées dans la production de miel, la transformation des fruits, l’aquaculture, les produits laitiers, le quinoa et la stévia.

- Le nouveau fonds souverain du Brunei envisage d’investir dans l’agriculture, en partenariat avec l’Autorité malaisienne de développement des investissements.

- La manière dont les fonds souverains chinois investissent reste peu connue. La China Investment Corporation dispose de 1 300 milliards de dollars, ce qui en fait le plus grand fonds souverain au monde. Elle investit dans l’agriculture à l’étranger et a enregistré un rendement exceptionnel de 14,27 % sur ses avoirs à l’étranger en 2021. Tout aussi remarquable, les investissements alternatifs, qui comprennent le capital-investissement et les terres agricoles, représenteraient 47 % de son portefeuille à l’étranger. Le Fonds national de sécurité sociale de la Chine est également un fonds souverain qui investit dans l’agriculture au niveau national par l’intermédiaire de son portefeuille de capital-investissement.

- Le fonds souverain de la France est connu pour être un important investisseur dans l’agriculture et l’alimentation, au niveau national et à l’étranger. Un projet étranger très controversé auquel elle était liée était mené par Arise IIP, une filiale d’Olam jusqu’en 2022, au Tchad [14].

- Le fonds souverain du Gabon, alimenté par les recettes pétrolières, gère un fonds de capital-investissement qui investit dans le secteur de l’alimentation et de l’agriculture. Il investit aussi directement dans l’agriculture et les projets concernant les terres agricoles dans le pays.

- Le Fonds national de développement de l’Iran dispose de quelque 24 milliards de dollars, dont la majeure partie provient des recettes pétrolières et gazières et dont la totalité est investie dans le pays. Selon certaines sources, 1 % est investi dans l’eau et l’agriculture, y compris la propriété de terres agricoles, un secteur dans lequel le fonds souhaite investir davantage.

- Ithmar Capital, une société d’investissement publique, fait office de fonds souverain du Maroc. Les détails manquent à son sujet, mais sa stratégie consiste à investir dans des opérations agroindustrielles marocaines conjointement avec des étrangers tels que la COFIDES espagnole ou des investisseurs des pays du Golfe.

- Le Nigeria, comme Abou Dabi et l’Espagne, dispose d’un fonds souverain qui investit dans la production d’engrais. Il s’agit là d’une problématique très stratégique.

- Le fonds souverain de la Palestine est une société publique qui réalise des investissements à impact local. Ses fonds initiaux provenaient de l’Autorité palestinienne. Il a investi dans une exploitation de production de raisin sans pépins de 50 hectares, envisage d’investir dans la production d’aliments pour animaux et contribue à la création d’une société nationale d’investissement dans l’agriculture.

- En 2019, le Türkiye Wealth Fund consacrait 2 % de ses investissements à l’alimentation et à l’agriculture.

- Aux États-Unis, les États du Texas, du Nouveau-Mexique et de l’Alaska disposent de fonds souverains qui investissent massivement dans les terres agricoles, directement ou par l’intermédiaire de fonds de capital-investissement. Ils financent des opérations agroindustrielles au niveau national ou à l’étranger (généralement dans le cône sud de l’Amérique latine ou en Australie).

- La State Capital Investment Corporation du Vietnam investit dans l’agriculture et les terres agricoles par le biais d’une co-entreprise avec le State General Reserve Fund d’Oman, ce qui montre que le co-investissement est une stratégie courante des fonds souverains.

.

|

Fonds souverains investis dans les terres agricoles/l’alimentation/l’agriculture (2023)

|

|

|

|

|

|

Pays

|

Fonds

|

Et.

|

ASG* (en milliards $)

|

|

Chine

|

CIC

|

2007

|

1351

|

|

Norvège

|

NBIM

|

1997

|

1145

|

|

EAU – Abou Dabi

|

ADIA

|

1967

|

993

|

|

Koweït

|

KIA

|

1953

|

769

|

|

Arabie saoudite

|

PIF

|

1971

|

620

|

|

Chine

|

NSSF

|

2000

|

474

|

|

Qatar

|

QIA

|

2005

|

450

|

|

EAU – Dubaï

|

ICD

|

2006

|

300

|

|

Singapour

|

Temasek

|

1974

|

298

|

|

EAU – Abou Dabi

|

Mubadala

|

2002

|

284

|

|

EAU – Abou Dabi

|

ADQ

|

2018

|

157

|

|

Australie

|

Future Fund

|

2006

|

157

|

|

Iran

|

NDFI

|

2011

|

139

|

|

EAU

|

EIA

|

2007

|

91

|

|

États-Unis – Alaska

|

Alaska PFC

|

1976

|

73

|

|

Australie – Queensland

|

QIC

|

1991

|

67

|

|

États-Unis – Texas

|

UTIMCO

|

1876

|

64

|

|

États-Unis – Texas

|

Texas PSF

|

1854

|

56

|

|

Brunei

|

BIA

|

1983

|

55

|

|

France

|

Bpifrance

|

2008

|

50

|

|

EAU – Dubaï

|

Dubai World

|

2005

|

42

|

|

Oman

|

OIA

|

2020

|

42

|

|

États-Unis – Nouveau-Mexique

|

New Mexico SIC

|

1958

|

37

|

|

Malaisie

|

Khazanah

|

1993

|

31

|

|

Russie

|

RDIF

|

2011

|

28

|

|

Turquie

|

TVF

|

2017

|

22

|

|

Bahreïn

|

Mumtalakat

|

2006

|

19

|

|

Irlande

|

ISIF

|

2014

|

16

|

|

Canada, Saskatchewan

|

SK CIC

|

1947

|

16

|

|

Italie

|

CDP Equity

|

2011

|

13

|

|

Chine

|

CADF

|

2007

|

10

|

|

Indonésie

|

INA

|

2020

|

6

|

|

Inde

|

NIIF

|

2015

|

4

|

|

Espagne

|

COFIDES

|

1988

|

4

|

|

Nigeria

|

NSIA

|

2011

|

3

|

|

Angola

|

FSDEA

|

2012

|

3

|

|

Égypte

|

TSFE

|

2018

|

2

|

|

Vietnam

|

SCIC

|

2006

|

2

|

|

Gabon

|

FGIS

|

2012

|

2

|

|

Maroc

|

Ithmar Capital

|

2011

|

2

|

|

Palestine

|

PIF

|

2003

|

1

|

|

Bolivie

|

FINPRO

|

2015

|

0,4

|

|

|

|

|

|

*ASG: Chiffres relatifs aux actifs sous gestion communiqués par Global SWF, janvier 2023

|

|

Implication dans l’alimentation/les terres agricoles/l’agriculture évaluée par GRAIN

|

GRAIN

[1] Parmi les sources d’information importantes utilisées pour ce rapport, l’on peut citer :

Sovereign Wealth Funds 2021, sous la direction de Javier Capapé, IE University, Madrid, octobre 2022,

https://docs.ie.edu/cgc/SWF%202021%20IE%20SWR%20CGC%20-%20ICEX-Invest%20in%20Spain.pdf ; Global SWF,

2023 Annual Report, New York, janvier 2023,

https://globalswf.com/reports/2023annual ; les sites web de Global SWF (

https://globalswf.com) et du SWF Institute (

https://www.swfinstitute.org/), ainsi que Preqin Ltd.

[11] Voir Maisonnave, Fabiano, « Norway oil fund omits meatpacker JBS from deforestation watch list », Climate Fund News, 4 avril 2018,

https://www.climatechangenews.com/2018/04/04/norway-oil-fund-omits-meatpacker-jbs-deforestation-watch-list/, Earthsight, « World’s largest pension fund dumps shares in beef firm in wake of corruption scandal », 24 juillet 2018,

https://www.earthsight.org.uk/news/idm/worlds-largest-pension-fund-dumps-shares-beef-firm-wake-corruption-scandal et Pielichata, Paulina, « Norway sovereign wealth fund divests Halcyon over environmental concerns », Pensions & Investments, 27 mars 2019,

https://www.pionline.com/article/20190327/ONLINE/190329915/norway-sovereign-wealth-fund-divests-halcyon-over-environmental-concerns

[13] Les principales sources consultées pour cet encadré sont le site Web respectif de chaque fonds, des coupures de presse et Preqin Ltd.